财联社5月10日讯,目前A股公司的一季报都已经出炉,结合往年经验来看,一季度业绩对于全年业绩有一定指引作用;此外,基金持仓也能够比较直观的反应公募机构对于某行业的中长期价值判断。招商证券研报以A股2022年一季报财务指标为依据,考察行业营业收入、净利润、净利率、ROE、中观景气、估值水平、公募基金持仓等七个指标的情况,并给予相应的权重,由此筛选出业绩相对较好且景气度向上的行业。总体评分最高的行业依次为有色金属、通信、银行、石油石化、电力设备及新能源、医药、国防军工、建筑、基础化工、纺织服装、家电、电力及公用事业、钢铁等。

以下为原文报告:

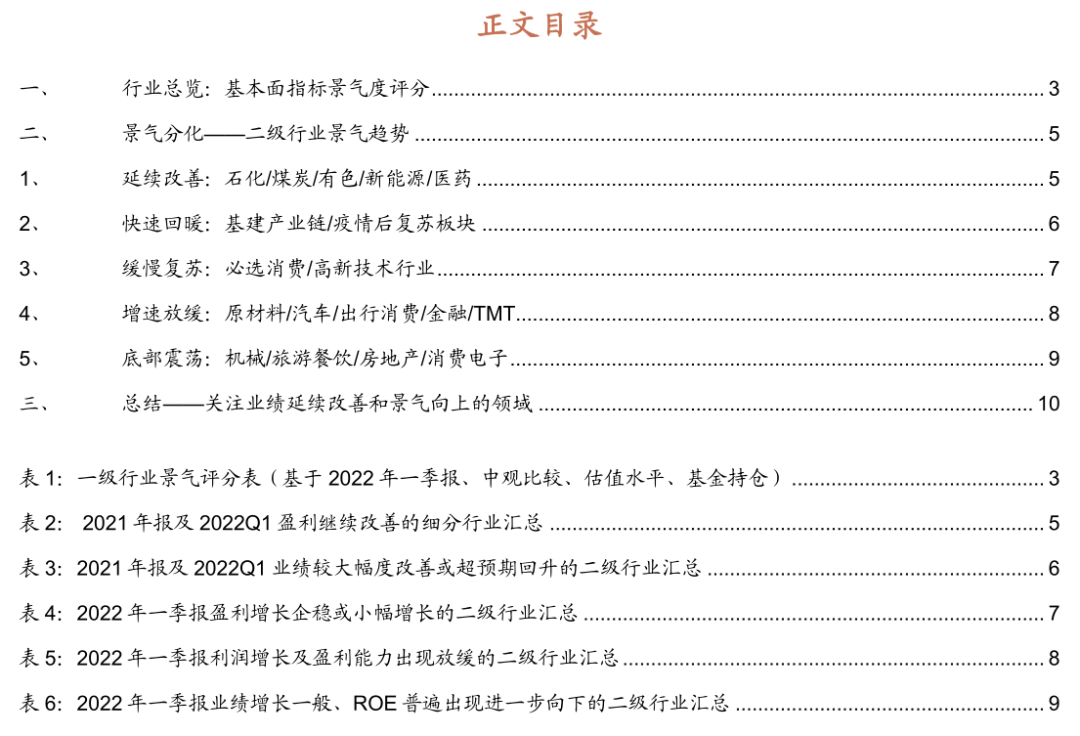

本文以A股2022年一季报为依据,考察财务指标、中观景气、估值水平、基金持仓等指标并给与评分,综合判断各个行业的基本面情况以及景气度运行至哪个区间水平,并由此筛选出业绩较好且景气度向上的细分领域。

核心观点

基于财报、估值、基金持仓、中观对比等基本面指标对于行业景气度进行全方位考量。本文以A股2022年一季报财务指标为依据,考察行业营业收入(创收能力)、净利润(盈利水平)、净利率、ROE(盈利质量)、中观景气(行业趋势)、估值水平、公募基金持仓(资金青睐程度)等七个指标的情况,并给予相应的权重,得到各个行业的加权平均得分,由此筛选出业绩相对较好且景气度向上的行业。总体评分最高的行业依次为有色金属、通信、银行、石油石化、电力设备及新能源、医药、国防军工、建筑、基础化工、纺织服装、家电、电力及公用事业、钢铁等。(说明:仅仅对于行业做出景气评分测算,不代表推荐建议);

本文从财报表现和高频指标出发对于二级行业景气分化做出判断,建议对于景气度延续改善、快速提升的板块给与关注;

延续改善:2021年下半年以来A股整体盈利进入下行通道,受疫情反复和海外等因素冲击,多个行业盈利增速收窄。在此背景下仅有部分行业延续了较高的盈利增速。主要集中在部分上游资源品、新能源产业链和医药领域,如石油石化(石油开采Ⅱ、石油化工、油服工程)、煤炭(煤炭开采洗选)、有色(贵金属、工业金属、稀有金属)、新能源(电气设备、电源设备)、医药(生物医药Ⅱ)等;

快速回暖:2021年报及2022年一季报仍有小部分行业盈利能力出现快速提升,利润出现较大程度转正或者增幅显著扩大,主要存在以下方向,基建产业链(建筑施工、建筑装修Ⅱ、专用材料Ⅱ),疫情后复苏板块(家居、文娱轻工Ⅱ、黑色家电Ⅱ、小家电Ⅱ、厨房电器Ⅱ、物流),以及电信运营、兵器兵装等板块;

缓慢复苏:在A股整体业绩寻底的背景下,多数行业增幅收窄或转负,但依然有部分行业在2022年一季度业绩企稳或小幅正增长,主要集中在消费领域和部分高新技术领域,如白色家电Ⅱ、酒类、食品、农产品加工,航空航天、通信设备制造、仪器仪表以及公路铁路等;

增速放缓:多数行业一季度盈利增速放缓,主要有部分资源品如化学原料、塑料及制品、结构材料,汽车领域新能源动力系统、汽车零部件、汽车销售及服务,出行消费领域纺织制造、品牌服饰、饮料、航运港口、航空机场,金融领域国有大型银行Ⅱ、全国性股份制银行Ⅱ,以及TMT领域的半导体、元器件、计算机软件、云服务、文化娱乐、互联网媒体等;

底部震荡:一季度由于工程机械产销较为低迷,板块盈利仍处于底部震荡阶段,单季度收入增速-27.2%,单季度净利润增速-54.15,板块ROE-TTM收窄至10.1%。此外通用设备、运输设备盈利增速也处于较低水平。受疫情反复散发影响,旅游休闲、酒店餐饮等一季度营收增速仍较为疲软;畜牧业、林业净利润同比降幅较大;保险、地产销售、消费电子等领域均表现相对一般。

风险提示:产业扶持度不及预期,宏观经济波动。

目录

一、行业总览——基本面指标景气度评分

本文以A股2022年一季报财务指标为依据,考察行业营业收入(创收能力)、净利润(盈利能力)、净利率、ROE(盈利质量)、中观景气(行业趋势)、估值水平、公募基金持仓(资金青睐程度)等七个指标的情况,并给予相应的权重,得到各个行业的加权平均得分,由此筛选出业绩相对较好且景气度向上的行业。以下对于财务指标量化评分标准做出说明:

基本面指标评分是根据2022年一季报财务情况得到:如净利润评分步骤为,1.计算得到2022年一季报净利润同比增速与年报净利润同比增速的差值,然后根据一级行业净利润增速差值计算方差,最终根据方差分布的离散程度给与“-2.5、-2、-1.5、-1、-0.5、0、0.5、1、1.5、2、2.5”等十一档评分,该评分为各个行业与上期相比的改善程度。2.对各个行业2021年一季报净利润增速给予评分,该评分为一季度该行业与其他行业相比业绩增速的优劣程度。3.对以上两组评分赋予不同的权重,得到净利润增速指标的评分结果。

收入、净利率等指标评分采用与净利润相同的评分步骤。

估值水平评分:是根据目前该行业估值所处的历史百分位数的分散程度给与评分,估值越低,得分越高。

基金仓位评分:首先计算根据各个行业指标与上期相比的变化程度,再根据变化程度的分布情况给与评分。

中观指标评分则是根据行业景气观察周报对于各个行业的的跟踪进行评判得到。

对于以上指标赋予相应的权重,最终得到每个行业的加权平均得分。

仅仅对于行业做出景气评分测算,不代表推荐建议。

总体评分最高的行业依次为有色金属、通信、银行、石油石化、电力设备及新能源、医药、国防军工、建筑、基础化工、纺织服装、家电、电力及公用事业、钢铁等。

二、景气分化——二级行业景气趋势

1、 延续改善:石化/煤炭/有色/新能源/医药

2021年下半年以来A股整体盈利进入下行通道,受疫情反复和海外等因素冲击,多个行业盈利增速收窄。在此背景下仅有部分行业延续了较高的盈利增速。主要集中在部分上游资源品、新能源产业链和医药领域,如石油石化(石油开采Ⅱ、石油化工、油服工程)、煤炭(煤炭开采洗选)、有色(贵金属、工业金属、稀有金属)、新能源(电气设备、电源设备)、医药(生物医药Ⅱ)等。

上游资源品:石油石化、煤炭、有色

21年12月份以来,在政策的调控下上游资源品价格经历了两个月的下降,随后又开启了新一轮的较大幅上涨。一季度南华工业品价格指数上涨24.58%,其中南华能化价格指数、焦煤指数、金属指数分别上涨24.52%、42.97%、22.80%。一方面,21年底中央经济工作会议奠定稳增长基调,提升对钢铁、煤炭等资源品的需求预期;另一方面,2月底俄乌局势升级,石油、化工以及部分农产品价格出现较大程度上涨。

受此推动,一季度上游资源品多个细分板块盈利继续改善。

石油石化:整体21Q4和22Q1单季度收入增速分别为35.4%和35.5%,单季度净利润增速分别为20.4%和21.7%,ROE-TTM继续提升至9.5%和9.9%。细分领域中石油开采Ⅱ单季度收入增速分别为44.9%和41.5%,单季度净利润增速分别为110.4%和42.5%,ROE-TTM提升至8.3%和9.2%;石油化工单季度收入增速分别为31.4%和32.1%,单季度ROE-TTM提升至11.5%;此外油服工程单季度收入增速、净利润增速、ROE-TTM均继续改善。

煤炭:板块整体21Q4和22Q1单季度收入增速分别为34.1%和29.3%,单季度净利润增速分别为132.9%和85.9%,ROE-TTM继续提升至17.0%和19.2%。细分领域中煤炭开采洗选业盈利增速相对较高,21Q4和22Q1单季度净利润增速分别达到149.8%和94.5%,ROE-TTM提升至17.3%和19.7%。

有色金属:板块整体21Q4和22Q1单季度净利润增速分别为85.9%和116.8%,较大程度领先其他行业;ROE-TTM进一步提升至13.2%和15.4%。其中工业金属受益于价格的上涨,21Q4和22Q1单季度净利润增速分别为3.7%和63.4%,ROE-TTM提升至10.5%和11.8%。贵金属在俄乌战争、通胀上行的影响下价格上行,板块21Q4和22Q1单季度净利润分别增长198.8%和111.9%,ROE-TTM增长至13.4%和15.6%。稀有金属领域锂、镍均表现出足够的业绩弹性,21Q4和22Q1板块净利润增速分别为134.4%和201.9%。

新能源:电气设备、电源设备

电力设备及新能源作为典型的中游制造行业,对上游原材料价格较为敏感。一季度新能源车整体产销保持较高增速,光伏装机保持较高景气度,板块整体盈利延续改善,21Q4和22Q1单季度收入增速分别为22.3%和37.7%,一季度净利润增速提升至30.5%,ROE-TTM提升至9.3%。

细分领域由于价格传导能力的而不同有所分化。其中电气设备和电源设备业绩表现相对较好,一季度收入增速继续提升至27.1%和33.2%,净利润增速分别提升至7.2%和49.9%,ROE-TTM提升至9.5%和7.8%。而以锂电池、燃料电池为主的新能源动力系统板块由于锂原材料等价格较大福德的上涨,盈利增速有较大程度下滑,一季度净利润增速由21Q4的155.8%降低至15.8%,ROE-TTM降低至12.9%。目前各大头部锂盐厂商正在加快锂盐项目建设,增强自身资源供给率,后续上游原材料涨价压力有望缓解,而随着后疫情时期,复工复产的进行以及智能化、电动化的推进,板块盈利有望延续改善。

医药:生物医药Ⅱ

21年疫情常态化之后,板块业绩在20年疫情导致的低基数基础上实现较高增长,22年Q1板块继续保持较高盈利增速,2022Q1单季度收入增速提升至13.8%,净利润增速保持28.6%的较高增速,ROE-TTM提升至13.5%。细分领域疫苗产业链、生物制药产业链上游、CXO、体外诊断等细分领域表现相对突出。生物医药板块一季度收入增长35%,净利润增长28.8%,ROE-TTM提升至13.3%。CXO板块主要受益于全球产业链的转移、大订单持续推进以及国内创新药研发的热潮;疫苗、体外诊断等生物制药产业链盈利较大幅增长主要由于新冠疫苗产线为企业带来大量订单,一季度疫情的多点散发,进一步提升了疫苗、检测等相关需求。后续在抗疫常态化、国内创新药加速研发替代的驱动下,细分板块业绩仍然有继续改善的空间。

2、 快速回暖:基建产业链/疫情后复苏板块

2021年报及2022年一季报仍有小部分行业盈利能力出现快速提升,利润出现较大程度转正或者增幅显著扩大,主要存在以下方向,基建产业链(建筑施工、建筑装修Ⅱ、专用材料Ⅱ),疫情后复苏板块(家居、文娱轻工Ⅱ、黑色家电Ⅱ、小家电Ⅱ、厨房电器Ⅱ、物流),以及电信运营、兵器兵装等板块。

基建产业链(建筑施工、建筑装修Ⅱ、专用材料Ⅱ)

一季度基建投资实现两位数增长,增速远高于过去3年,截至4月底,专项债发行量超过1.4万亿,同比增长超6倍,在稳增长推进、疫情对复工复产的影响逐渐减弱的背景下,建筑板块整体收入端和利润端都加速恢复。板块整体收入增速由21Q4的-1.8%提升至15.6%,同期净利润由-51.5%提升至13.5%,ROE-TTM提升至7.7%。

细分领域建筑施工、建筑装修业绩均有明显改善。从建筑央企21年年报来看,尽管普遍受到原材料价格上涨及减值损失的压力,但业绩仍然有较文件增长,增速多在10%-20%之间,体现了较强的抗风险能力;22年一季度订单继续高增,业绩表现更为亮眼,部分建筑央企Q1业绩增速超过21年全年表现。此外建材领域的专用材料业绩也有较快增长。后续随着施工旺季的到来,预计基建产业链业绩继续向好。

后疫情复苏板块(家居、文娱轻工Ⅱ、黑色家电Ⅱ、小家电Ⅱ、厨房电器Ⅱ、物流)

家居板块21年Q4单季度表现弱于全年,一方面由于20年下半年较高的出口拉动业绩基数较高;另一方面21年下半年原材料价格涨幅较大,并且应收账款减值多集中在四季度确认,导致利润承压。22年一季度,板块净利润转正至29.2%,ROE-TTM维持8.7%的较高水平,主要在于龙头企业表现超预期,疫情之下逆势增长,与二三线品牌的差距逐渐拉大。

家电板块盈利有较大程度的修复,一季度净利润增速由21Q4的-21.2%转正至8.0%。细分领域中黑色家电Ⅱ、小家电Ⅱ、厨房电器Ⅱ表现相对较好,净利润增速分别由21Q4的-65.3%、-27.5%和-89.9%恢复至7.9%、19.5%、-2.6%,ROE-TT分别恢复至6.3%、14.2%和12.0%。疫情之下,部分龙头企业逆势增长,略超市场预期。后续随着消费补贴刺激政策的推进,地产政策的边际宽松,板块有望持续受益。

物流所属的整个交通运输板块受疫情封锁等影响业绩增速较大程度收窄,但物流板块表现亮眼。21Q4和22Q1收入增速分别达到36.2%和29.3%,净利润增速由21Q4的-25.1%快速恢复至190.0%,同期ROE-TTM由8.8%提升至10.4%。一方面快递行业价格战缓和,头部企业盈利修复;另一方面,1-2月份服务业需求旺季,叠加去年同期较低的基数,板块业绩增速高增。总体来看,疫情对板块的冲击相对有限,快递公司资本开支高峰或以过去,22年盈利有望继续修复。

3、缓慢复苏:消费/高新技术行业

在A股整体业绩寻底的背景下,多数行业增幅收窄或转负,但依然有部分行业在2022年一季度业绩企稳或小幅正增长,主要集中在消费领域和部分高新技术领域,如白色家电Ⅱ、酒类、食品、农产品加工,航空航天、通信设备制造、仪器仪表以及公路铁路等。

消费(酒类、食品、白色家电Ⅱ、农产品加工Ⅱ)

消费板块受疫情扰动较大,必选消费领域表现相对稳健。食品饮料21Q4和22Q1收入分别增长4.8%和7.2%,净利润增速由21Q4的-0.2%修复至16.2%,同期ROE-TTM从19.9%小幅提升至20.2%。

消费细分领域酒类、食品业绩相对较好,一季度净利润增速分别为24.5%和-18.3%,较前值缓慢复苏。酒类领域高端白酒韧性十足,次高端实现高基数下的高增长,区域名酒在春节返乡回补和地方投资的拉动下,实现了季度加速。食品板块,21年受整体消费相对疲软、成本上涨、社区团购冲击等影响,业绩承压;21年下半年板块迎来提价潮,叠加春节备货合并Q4和Q1来看,大部分企业相比21年前三季度业绩有一定好转。

白色家电板块在白电龙头业绩普遍超预期的拉动下,板块盈利也有所修复,净利润增速由21Q4的-9.7%恢复至11.3%,ROE-TTM由19.9%小幅提升至20.2%,局部疫情催化冰箱冰柜的需求叠加消费升级是驱动业绩复苏的主要原因。

此外农产品加工板块收入、净利率、ROE-TTM均有一定程度的改善。

近期中央政治局会议提出,发挥消费对经济循环的牵引带动作用,预计后续随着疫情的缓解、消费刺激政策的推出,消费板块将迎来更多复苏机会。

高新技术(航空航天、通信设备制造、仪器仪表Ⅱ)

高新技术部分领域一季度业绩表现出较高的韧性,尤其航空航天、通信设备制造、仪器仪表等细分领域表现占优。

航空航天在主战装备换代升级、规模上量趋势延续的驱动下,多数企业一季报营收实现两位数增长,实现“开门红”,板块营业收入增速由21Q4的6.7%提升至13.3%,同期净利润增速由-41.8%提升至18.5%,ROE-TTM由5.5%提甚至5.6%,也反应了“十四五”期间产业链加速发展的态势。

通信板块整体盈利稳步改善,21年运营商投资稳步增长,5G进入稳步建设期,21Q4和22Q1板块整体单季度收入增速分别为5.1%和11.8%,单季度净利润增速分别为-59.5%和22.7%,同期ROE-TTM分别提升至7.0%和9.6%。细分领域中通信设备制造表现较为突出,22Q1单季度收入增速提升至14.1%,净利润增速提升至14.6%,ROE-TTM提升至7.2%。主要原因在于一方面受益于BAT资本性开支回暖、通信运营商Capex稳步增加,另一方面行业竞争格局有所变化,相关厂商份额持续提升,盈利能力持续增强。

4、增速放缓:原材料/汽车/出行消费/金融/TMT

多数行业一季度盈利增速放缓,主要有部分资源品如化学原料、塑料及制品、结构材料,汽车领域新能源动力系统、汽车零部件、汽车销售及服务,出行消费领域纺织制造、品牌服饰、饮料、航运港口、航空机场,金融领域国有大型银行Ⅱ、全国性股份制银行Ⅱ,以及TMT领域的半导体、元器件、计算机软件、云服务、文化娱乐、互联网媒体等。

21年在供需错配影响下,化工品价格迎来普涨,基础化工行业整体盈利增速较高,21Q4 板块整体收入增速达34.6%,净利润增速达到246.2%;22Q1化工品及原料延续较高增速,但受春节、疫情等多重因素影响,供给端开工率有所下降,板块营收增速有所收窄,其中化学原料22Q1收入增速收窄至10.1%,净利润增速收窄至35.2%。此外塑料及制品、建材领域的结构材料等营收增速均有一定程度的放缓。

汽车领域受原材料价格上涨以及缺芯的持续影响,子版块汽车零部件、汽车销售服务22Q1净利润增速分别转负至-33.6%和-40.5%。尽管新能源车一季度产销良好,但上游锂等原材料价格涨幅较大,以锂电池、燃料电池为主的新能源动力系统净利润由21Q4的155.8%收窄至15.8%。

出行消费板块一季度盈利多数表现较为疲软,其中专营连锁、纺织制造、品牌服饰、饮料净利润增速由21Q4的71.1%、215.9%、142.5%、86.7%降至-8.7%、-8.5%、14.5%、12.1%。航运港口、航空机场净利润增速由21Q4的143.5%、83.3%降至65.5%和-50.3%。

金融领域在社融逐渐企稳的背景下,整体盈利较为稳健,其中国有大型银行、全国性股份制银行净利润增速分别为6.5%和9.5%,尽管较21Q4略有放缓,但依然可观。证券板块受投资业务收入欠佳、新股破发等影响一季度业绩表现相对疲软,净利润增速由21Q4的58.2%降至-48.0%。

TMT板块整体一季度表现相对欠佳。疫情管控使得上下游供应链受到扰动,同时涨价一定程度上压缩企业的净利率,半导体、元器件、计算机软件、云服务、产业互联网、互联网媒体等多个细分领域盈利增速均收窄或转负。

5、底部震荡:机械/旅游餐饮/房地产/消费电子

一季度由于工程机械产销较为低迷,板块盈利仍处于底部震荡阶段,单季度收入增速-27.2%,单季度净利润增速-54.15,板块ROE-TTM收窄至10.1%。此外通用设备、运输设备盈利增速也处于较低水平。

受疫情反复散发影响,旅游休闲、酒店餐饮等一季度营收增速仍较为疲软;畜牧业、林业净利润同比降幅较大;保险、地产销售、消费电子等领域均表现相对一般。

三、总结——关注业绩延续改善和景气向上的领域

本文以A股2022年一季报为依据,考察财务指标、中观景气、估值水平、基金持仓等指标并给与评分,综合判断各个行业的基本面情况以及景气度运行至哪个区间水平,并由此筛选出业绩较好且景气度向上的细分领域。

基于财报、估值、基金持仓、中观对比等基本面指标对于行业景气度进行全方位考量。本文以A股2022年一季报财务指标为依据,考察行业营业收入(创收能力)、净利润(盈利水平)、净利率、ROE(盈利质量)、中观景气(行业趋势)、估值水平、公募基金持仓(资金青睐程度)等 七个指标的情况,并给予相应的权重,得到各个行业的加权平均得分,由此筛选出业绩相对较好且景气度向上的行业。总体评分最高的行业依次为有色金属、通信、银行、石油石化、电力设备及新能源、医药、国防军工、建筑、基础化工、纺织服装、家电、电力及公用事业、钢铁等。(说明:仅仅对于行业做出景气评分测算,不代表推荐建议)

本文从财报表现和高频指标出发对于二级行业景气分化做出判断,建议对于景气度延续改善、快速提升的板块给与关注。

延续改善:2021年下半年以来A股整体盈利进入下行通道,受疫情反复和海外等因素冲击,多个行业盈利增速收窄。在此背景下仅有部分行业延续了较高的盈利增速。主要集中在部分上游资源品、新能源产业链和医药领域,如石油石化(石油开采Ⅱ、石油化工、油服工程)、煤炭(煤炭开采洗选)、有色(贵金属、工业金属、稀有金属)、新能源(电气设备、电源设备)、医药(生物医药Ⅱ)等。

快速回暖:2021年报及2022年一季报仍有小部分行业盈利能力出现快速提升,利润出现较大程度转正或者增幅显著扩大,主要存在以下方向,基建产业链(建筑施工、建筑装修Ⅱ、专用材料Ⅱ),疫情后复苏板块(家居、文娱轻工Ⅱ、黑色家电Ⅱ、小家电Ⅱ、厨房电器Ⅱ、物流),以及电信运营、兵器兵装等板块。

缓慢复苏:在A股整体业绩寻底的背景下,多数行业增幅收窄或转负,但依然有部分行业在2022年一季度业绩企稳或小幅正增长,主要集中在消费领域和部分高新技术领域,如白色家电Ⅱ、酒类、食品、农产品加工,航空航天、通信设备制造、仪器仪表以及公路铁路等。

增速放缓:多数行业一季度盈利增速放缓,主要有部分资源品如化学原料、塑料及制品、结构材料,汽车领域新能源动力系统、汽车零部件、汽车销售及服务,出行消费领域纺织制造、品牌服饰、饮料、航运港口、航空机场,金融领域国有大型银行Ⅱ、全国性股份制银行Ⅱ,以及TMT领域的半导体、元器件、计算机软件、云服务、文化娱乐、互联网媒体等。

底部震荡:一季度由于工程机械产销较为低迷,板块盈利仍处于底部震荡阶段,单季度收入增速-27.2%,单季度净利润增速-54.15,板块ROE-TTM收窄至10.1%。此外通用设备、运输设备盈利增速也处于较低水平。受疫情反复散发影响,旅游休闲、酒店餐饮等一季度营收增速仍较为疲软;畜牧业、林业净利润同比降幅较大;保险、地产销售、消费电子等领域均表现相对一般。

此文章为转载文章,不代表柚知新闻官方看法,版权归属于原作者,来源:财联社 – 要闻