要点

1月17日,央行同时调降1年期MLF和7天逆回购利率10bp。

应该说此次MLF降息动作,尚在市场预期之内。

2021年12月20日1年期LPR调降5bp。自此之后,十年期国债利率一路下行,一度甚至触及21年全年最低点(2.77%)。

此外,国有和股份制银行的1年期同业存单发行利率低于MLF利率,诸多利率均显示1年期LPR调降之后,市场对1月MLF利率调降或已有充分预期。

MLF和OMO利率调降10bp,降息幅度在市场预期之外。

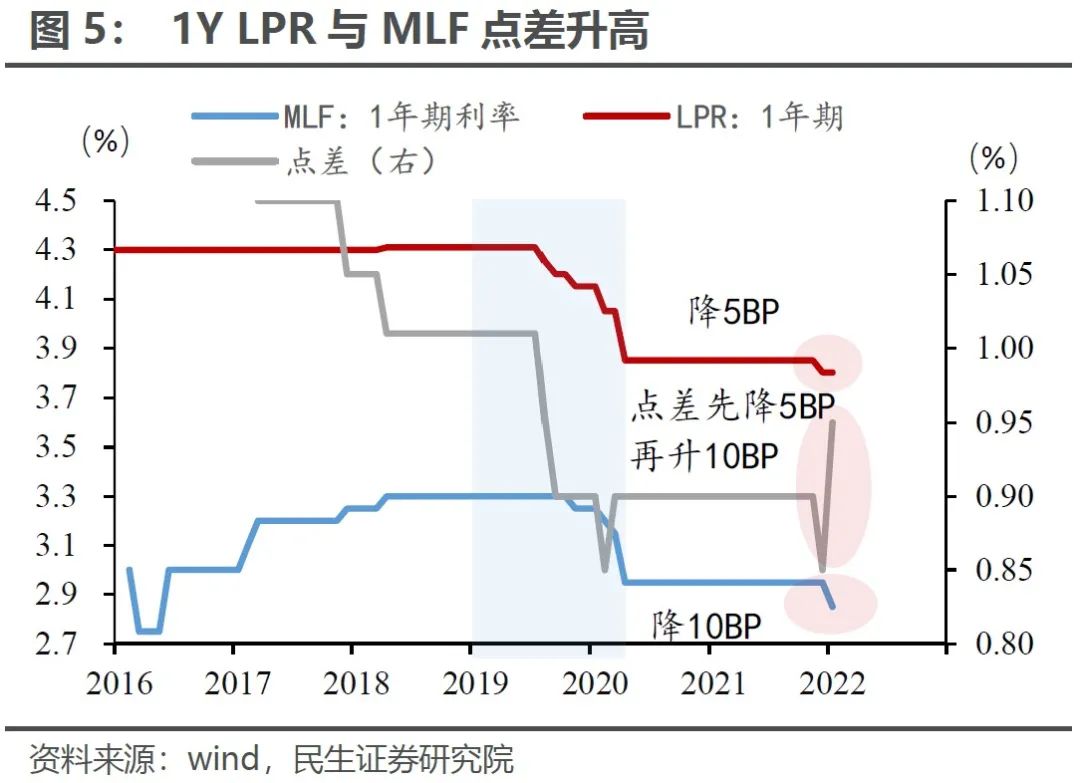

2019年LPR定价机制改革之后,1年期MLF和LPR之间紧密挂钩。历史上1年期MLF和LPR利率调降节奏基本协同。

然而去年12月1年期LPR调降5bp,本月1年期MLF却调降10bp,7天逆回购利率也同步调降10bp。10bp的降幅超过市场预期。

为何这次1年期LPR和7天逆回购利率,超幅调降10bp,而非市场之前预期的5bp?我们认为这次超幅调降10bp,蕴含了两点政策含义。

第一,释放强烈货币宽松信号。

MLF和OMO是目前货币端两个重要的政策利率。事实上目前这两个利率下调,对金融机构负债端成本调降影响有限。一则MLF利率下调10BP,极端情况下也就带来商业银行资金端成本下调45.5亿元,幅度有限。二则目前大部分商业银行的同业存单发行利率均已低于MLF利率,MLF利率下降对银行同业负债利率带动的效果也不大。

这次超预期10bp降息,在金融政策层面释放了较为明确的信号,那就是未来一段时间内货币维持宽松,融资供给保持充裕。货币金融条件宽松,至少为融资需求回暖,提供必要保障。

第二,1年期和5年期LPR调降呼之欲出(或许本月就能看到)。

本次1年期MLF和7天逆回购利率同步调降10bp,两者利差75bp,是2019年以来的恒定利差,意味着目前1年期MLF和7天OMO同步调整到位。

目前1年期LPR和MLF利差85bp,低于常规利差(90bp),意味着1年期LPR近期或有调降,幅度为5bp。

去年12月20日1年期LPR调降5bp之后,5年期和1年期LPR利差走扩至85bp。若近期1年期LPR再调降5bp,意味着5年期和1年期LPR利差走扩至10bp,意味着5年期LPR至少调降一次,幅度为5bp。

预计后续降息小步高频,看好信用“开门红”。

这次MLF和OMO利率一次性调降10bp,不代表着未来降息节奏仍以10bp为步频。我们认为未来利率调降或可仍遵循“相机、小步、高频”特征。

宽货币的下一步往往是宽信用,中国信用主要依赖地产和基建,这是无法规避的现实。我们看好一季度基建投资放量,并且同时看好一季度地产政策进一步放松。这也就意味着我们看好一季度信用条件放开,也就是所谓的信用融资年初“开门红”。

正文

1月17日,人民银行开展7000亿元MLF和1000亿元公开市场逆回购。与此同时,MLF和逆回购利率同降10bp。目前1年期MLF利率2.85%,7天逆回购利率2.10%。

一、本次降息的预期内和预期外

21年12月20日1Y LPR调降5bp,自此之后市场对1月MLF利率调降或已有充分预期。

债市利率表现意味着年初市场已经定价降息。1Y LPR调降之后,十年期国债利率一路下行,并在21年12月31日触及21年最低点(2.77%),随之波动中枢也从2.85%下移至2.80%。

同业存单利率走势同样注入降息预期。2021年下半年开始,国有和股份制银行的1Y同业存单发行利率已低于MLF利率,近期城商行和农商行的同业存单发行利率也已显著低于2.95%。历史经验表明,当同业存单(AAA)收益率低于MLF利率幅度超过35BP时,意味着同业存单市场定价已经包含较高的降息预期,一般而言MLF利率也确实会在随后出现利率下调。

本次1Y MLF利率调调降10bp超预期,逆回购利率调降10bp也同样在预期之外。

21年12月20日1Y LPR调降5bp之后,市场预期MLF同步跟随调整5bp。毕竟2019年LPR定价机制改革之后,1Y MLF和LPR之间紧密挂钩,两者基本协同,利率降幅亦步亦趋。然而1YLPR调降5bp,MLF一次性调降10bp。相较之下,10bp的MLF利率降幅属市场预期之外。

年底财政存款投放量较大,加上12月刚刚落地的降准,释放1.2万亿资金,目前银行间市场流动性量价均属正常区间水平。在此情况下,7天逆回购利率一次性下调10bp,包含两次降息步频(降息步频为5bp),不论是降息动作本身,还是一次性调降10bp的降幅,OMO降息属于超预期。

二、为什么要超预期降息?释放强烈货币宽松信号

本次货币端的两个重要政策利率——MLF和OMO利率调降,对金融机构负债端成本调降影响其实有限。

MLF操作对象是符合宏观审慎要求的商业银行和政策性银行且具有公开市场操作资格,符合这两项的银行共47家,覆盖范围有限。哪怕假设存量MLF利率均下调10BP,整个商业银行体系资金成本调降也仅45.5亿元,幅度也非常有限。

我们前面提到,目前国股、城商行、农商行同业存单发行利率均已低于MLF利率, MLF利率和OMO主要对同业负债利率带动的效果也就更加有限。

这次超预期10bp降息,效果上释放强烈宽松信号,有助于修复融资需求。

我们知道当前宽信用的关键不在政策端放不放融资供给,而是实体端有没有融资需求。而制约当前融资需求的一个重要因素在于金融机构的风险偏好较低。一个典型表现是,10月以来,央行、住建部等频频发声支持房地产部门融资,但市场金融机构仍对民营房企存在融资顾虑,客观上导致了这样一个事实,当前民营地产企业融资回暖状况,远不及国有房企。

当前时点降息,并且超预期降息,在金融政策层面释放了较为明确的信号,那就是未来一段时间内货币维持宽松,融资供给保持充裕。货币金融条件的宽松,至少为融资需求回暖,提供必要保障。

三、为什么超预期降息10bp?暗示未来LPR调降

这次降息和2020年年初降息动作非常类似。彼时疫情刚刚扩散,经济几乎全面停摆,央行同时调降MLF和OMO利率各10bp。除去2020年年初,我们在历史其他时期几乎找不到MLF和OMO利率同时调降10bp。可以说当前降息非常果断,力度也非常可观。

既然之前1年期LPR调降5bp,为何这次MLF和OMO利率非要调降10bp,而不是5bp?答案在于,按照OMO-MLF-1YLPR-5YLPR利率框架推演,当前10bp超预期降息意味着近期1YLPR和5YLPR均可能有调降动作,预计降幅也在5bp。

1YLPR目前只调整了5bp,按照利率曲线结构,本次MLF调降10bp,7天逆回购也调降10bp,MLF和7天逆回购利差维持在75bp,属于2019年以来的恒定利差,意味着目前1YMLF和7天OMO同步调整到位。

1YLPR与1YMLF之间常年保持90bp的利差,并且大部分时候LPR利率调降在前,MLF利率调降在后。这次在节奏上还是LPR降息在前,但降幅上MLF显然领先1YLPR。此次MLF超调之后,目前1YLPR和MLF利差在95bp,高于常规的90bp利差,意味着1YLPR近期将有一次幅度为5bp的降息。

2019年OMO-MLF-LPR利率传导机制确定以来,5Y LPR和1Y LPR利差稳定在80bp。去年12月20日1年期LPR调降5bp之后,五年期和一年期LPR利差走扩至85bp。若近期1年期LPR再调降5bp,意味着五年期和一年期LPR利差走扩至10bp,理论上蕴含着近期至少一次5年期LPR调降,降幅为5bp。

四、预计后续降息小步高频,看好信用“开门红”

10bp的超预期降幅,可以说政策层面已经给出非常明确的两点信号。

第一,货币宽松,政策稳增长信号强烈。

第二,未来会紧跟1年期和5年期LPR调降。有可能本月20日就有1年期和5年期LPR分别调降5bp。去年底以来不少城市已经调降了住房贷款的LPR加点幅度,本月5年期LPR利率调降是水到渠成。

值得注意的是,这次MLF和OMO利率一次性调降10bp,不代表着未来降息仍持续大幅度开展。我们认为未来利率调降或可仍遵循“相机、小步、高频”特征。毕竟当前一二线房地产库存较薄,地产调整政策大幅放开的空间并不大,利率调控需要更加灵活。然而另一方面,当前地产数据下滑速较快,故最佳降息方案是小幅高频调整。

宽货币的下一步往往是宽信用。从信用指标——社融来看,中国信用主要依赖地产和基建,这是无法规避的现实。我们看好一季度基建投资放量,并且同时看好一季度地产政策进一步放松。这也就意味着我们看好一季度信用条件放开,也就是所谓的信用融资年初“开门红”。

风险提示

疫情发展超预期,对央行货币政策理解不到位。

此文章为转载文章,不代表柚知新闻官方看法,版权归属于原作者,来源:财联社 – 要闻