财联社6月29日讯(记者 林坚)159张罚单、涉及59家券商、135名相关从业人员,罚单数量超出上年同期40多张,这是2022年上半年券商的监管处罚情况,一个显性特征是,监管对券商违规行为处罚力度继续加大,中介机构“看门人”职责不断压实。

每一张罚单,对券商来说或意味着分类评级扣分,或意味着展业受阻,也因此每张罚单都牵动券商神经。

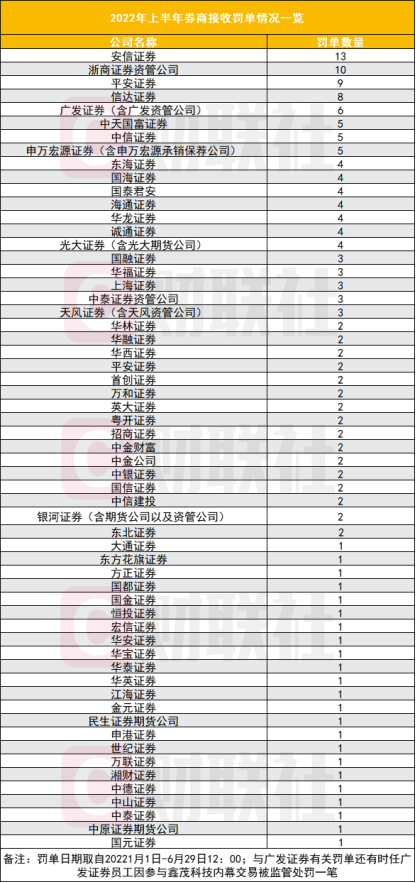

图为2022年上半年券商接收罚单情况一览

据财联社记者统计,截至6月29日上午,今年以来,各地证监会、沪深交易所、股转公司、交易商协会及证券业协会等监管主体向券商及个人合计共发出159张罚单,涉及59家券商,135名相关从业人员。罚单数量、被罚券商数量、被罚从业人员数量均较同期有所提升。

其中,安信证券、浙商资管、平安证券、信达证券、广发证券(包括旗下广发资管公司)、中天国富证券、中信证券、申万宏源(包括申万宏源承销保荐公司)等8家券商罚单笔数均超过5笔,安信证券居首,领罚13次。此外,28家券商罚单数量在2笔至4笔之间,还有23家券商领到了1张罚单。

从罚单事由来看,投行业务、经纪业务依然是券商违规的“重灾区”,是监管的重点“巡逻地带”,投行业务约有56单、经纪业务违规约有46单、资管业务约有15单;从违规类型来看,公司治理与内部控制存在风险成为主流问题,人员资格及从业规范涉及的问题也不在少数,多为业务人员不适格、投资者适当性管理不规范、制度建设不规范等;从处罚类型来看,出具警示函、监管谈话、责令改正等类型是监管主要采取的监管措施,警示函则多达86张。

除了上述特点,财联社记者梳理后发现,今年上半年监管罚单还呈现三大特征:

一是监管力度加强,一单“多罚”不再是少数案例;

二是监管后督追责时间拉长;

三是监管关注更为宽泛,信息技术问题、场外期权、境外业务等问题上罚单增多。

业界人士认为,罚单增多的背后是强监管信号的不断释放,体现了证监会加快推进监管转型,不断改进监管服务,强化事中事后监管的工作原则。财联社记者注意到,就在今年年初召开的证监会2022年系统工作会议上,证监会提出,将深化放管结合,加快推进监管转型。

证监会表示,将适应注册制等重大改革带来的深刻变化,坚持问题导向,加快公司监管、机构监管、稽查处罚全方位职能转变,科学把握“放”与“管”的平衡,强化事中事后监管,突出扶优限劣鲜明导向,大力提升监管数字化智能化水平,不断改进监管服务,提高资本市场治理效能。

经纪、投行、资管业务罚单最为集中

从经纪业务层面来看,2022年上半年,至少有中金公司、华林证券、平安证券、中信证券、信达证券、江海证券、世纪证券、国泰君安、中泰证券、国信证券、广发证券、申万宏源、东北证券、安信证券等券商因经纪业务存在违规事项被监管采取监管措施。其中,中信证券、平安证券领受的罚单数量靠前。从违规内容来看,代客理财、违规炒股、无证上岗、投资者适当性管理不规范、证券开户不规范等问题都有涉及。

投行方面,不少券商投行因在持续督导上违规被监管“敲打”,该类罚单数量达到34张,同样超过去年同期。中德证券、华龙证券、万联证券、安信证券、海通证券、中天国富证券、新时代证券(现诚通证券)、中银证券、国泰君安、华龙证券、申万宏源、中信建投、平安证券、申港证券、华英证券、华福证券、英大证券、华安证券、东莞证券、国海证券等券商均榜上有名,而因违规程度不同,券商被采取的行政监管措施也不一样,多数以警示函、书面警示为主,其中,唯英大证券一家券商被监管责令增加合规次数。

资管方面,财联社记者注意到,券商资管业务领罚虽然不多,但频率在增加,监管的处罚力度也在加强。在一众被罚券商中,浙商证券资管公司成为唯一因一事被监管一口气开具10张罚单的公司。根据罚单内容,此次浙商资管被处罚属于2021年年底处罚的落地罚单,该公司存在投资交易管理缺失、适当性管理制度不健全等问题。也因为这些问题,浙江证监局责令浙商资管改正,并暂停公司私募资产管理产品备案6个月。

值得一提的是,除了上述主要业务,今年还有4家券商期货公司营业部收到了监管罚单,分别是光大期货、银河期货、中原期货以及民生期货,而被监管处罚的原因主要是因为风险管理及内控不规范。

不难发现,从业务违规延伸出来,众多券商反映出其在公司治理及合规风控上出现了问题。浙商证券(浙商资管)、信达证券、安信证券、海通证券、平安证券、东海证券、光大证券、申万宏源、中泰证券(中泰资管)、中信证券、华龙证券、华融证券、首创证券、招商证券、中金财富、广发证券(广发资管)、国海证券、国金证券、华宝证券、华福证券、华林证券、华泰证券、华英证券、天风证券(天风资管)、银河证券(银河金汇资管)、湘财证券等公司都因公司(包括分支机构)治理存在疏漏或合规风控内控不规范被监管开具了罚单。

一位北京券商的合规部门人士表示,券商内控质量的提升,不仅只能靠罚单来督促,券商需要提升合规意识,加强合规管理。

APP宕机事件频发,三家券商接罚单

翻阅这上百张罚单,财联社记者注意到,信息技术问题、场外期权、境外业务等成为今年监管的关注重点。

今年上半年,券商因APP宕机上热搜现象频发,招商证券、首创证券、国元证券三家被罚。在今年4月的罚单中,深圳证监局称,招商证券在2022年3月14日的网络安全事件中,存在变更管理不完善,应急处置不及时、不到位等问题;北京证监局称,首创证券于2021年5月18日发生集中交易系统部分中断,影响交易时间合计约20分钟,达到较大信息安全事件标准,而公司信息技术部门有关人员在应急处置过程中删除相关日志及数据库信息,且未进行备份,导致始终无法确定本次信息安全事件的真实原因,公司在第一次报告中未如实报告应急处理不当的情况。

在6月29日,安徽证监局最新披露了国元证券的罚单,该局称国元证券存在三大问题:一是公司手机客户端交易软件在系统升级、变更上线前未进行充分测试;二是手机客户端交易软件在2022年6月13日发生故障,未及时向安徽局报告;三是信息安全应急预案不完备。基于上述问题,国元证券被采取出具警示函的措施,且被记入证券期货市场诚信档案。

在上述三份罚单内,监管部门均提出,券商应该要完善信息安全应急处理工作机制,加强信息技术人员培训,确保其履职能力,提高信息系统运维能力,杜绝类似问题再次发生。

对于上半年券商信息系统事件频发,中国证券业协会曾召开相关会议,要求暂缓执行非必要的系统升级。会议指出,近年来,券商加快数字化转型,利用金融科技等新兴技术快速建设了大量新信息系统,但在人才队伍和技术积累方面仍存在明显不足,随着新老信息系统相互交织耦合,新旧风险叠加进一步加重证券系统运维管理的压力。一旦出现异常的市场行情或新业务系统上线,将可能无法持续保障信息系统安全稳定运行,造成信息系统安全事件。

场外期权与境外业务罚单陆续而来

场外期权方面,就在今年6月2日,证监会罕见同时披露多份场外期权业务罚单,中信建投、中金公司和华泰证券均领罚,而问题主要集中在标的及合约管理、投资者适当性管理、制度和流程不规范等多个层面,这也反映出公司合规管理不到位、内部控制不完善。

在境外业务方面,6月10日,证监会再度罕见同时披露多张罚单,涉及中信证券、光大证券、信达证券、海通证券以及中金公司等五家券商境外业务违规。从罚单事项来看,主要与境外子公司股权架构调整工作未如期完成、境外子公司及下属机构的设立备案未按规定履行、存在境外子公司从事非金融相关业务、境外子公司的章程未按规定修改、公司未能有效压缩境外子公司层级架构等五大事项有关。

上述受访的业界人士指出,场外期权以及境外业务两项罚单主要发给了头部券商,这也警醒着头部券商在高速发展的过程中更应该律己,要严格按照规则展业,积极发挥模范带头作用。

监管后督追责增加,尘封违规事件被罚增多

财联社记者注意到,在今年上半年,监管对于券商违规的视野不仅是停留在当前或者近期的违规,而放远到更久远的过去,呈现纵向延伸的特点。

今年6月10日,证监会官网集中公示了三张罚单,国融证券因投行业务存在违规被罚。经查,因国融证券在担任上海富控互动娱乐股份有限公司(原上海中技投资控股股份有限公司)出售上海中技桩业股份有限公司重大资产重组财务顾问过程中,未对标的资产的收入、关联交易及上市公司的对外担保等情况进行审慎核查,违反了相关规定,故证监会依规决定对国融证券采取监管谈话的行政监管措施。而此次国融证券被罚的缘由可追溯至2016年,追责时间间隔之长,在往日行政处罚中并不多见。

这也是一次罕见的被监管立案调查之后未被处罚,但结案一年多后又被追责的案例。据了解,国融证券曾因上述项目于2020年被中国证监会立案调查,不过2021年证监会认为公司违法行为轻微,决定不予处罚,进行了结案处理。

此外,山西证券与平安证券的乐视项目罚单落地,对信达证券总经理的谈话都反映了监管的后督追责在加强。

一案“多罚”不在少数、勤勉尽责仍是核心

一案“多罚”同样成为今年上半年监管罚单的重要特点。财联社记者注意到,平安证券、中金财富、华龙证券、诚通证券、上海证券、申港证券、华西证券、信达证券、广发证券、万和证券、东海证券、中山证券、中天国富、安信证券、粤开证券、国泰君安、海通证券、中泰证券(中泰资管)等券商存在连同公司(分支机构)以及当事人或分管负责人都罚的情况。

此外,勤勉尽责无疑是券商展业的重中之重,而为了更好地从细微处进行“督促”,监管部门今年上半年还倾向采取“谈话”的方式,来强化监管力度。来自平安证券、华龙证券、浙商证券(浙商资管)、信达证券、国融证券、上海证券、申万宏源、中金公司、华融证券、安信证券等券商(含分支机构)的从业人员或者业务负责人今年上半年均被监管拉去“喝茶”,或起到“耳提面命”的效果。

其中,信达证券祝瑞敏以及华龙证券陈牧原格外引人注目。一方面,今年4月,信达证券因包括ABS业务在内的投行业务存在违规被北京证监局采取监管措施,而祝瑞敏作为时任直接分管投行业务的高级管理人员,同时为信达证券总经理,因对公司上述违规行为负有直接责任和管理责任,被采取监管谈话的措施。又在今年6月,信达证券因境外业务存在违规被证监会采取监管措施,而祝瑞敏作为信达证券分管境外子公司的高级管理人员,因负有责任,再度被监管采取谈话措施。

另一方面,今年6月15日,证监会同时公示三则监管谈话公告。公告显示,华龙证券因投行业务内部控制、廉洁从业风险防控机制不完善等问题,于当日下午3点遭监管谈话。谈话人员中就包括了华龙证券已到龄退休的前董事长、当时分管投行业务的陈牧原。证监会认为,陈牧原作为时任公司主要负责人且分管投行业务,对华龙证券投行业务内部控制、廉洁从业风险防控机制不完善等相关违规行为负有责任。

此文章为转载文章,不代表柚知新闻官方看法,版权归属于原作者,来源:财联社 – 要闻