财联社5月30日讯(记者 封其娟)ETF被同意纳入互联互通标的后,多家券商开始集中发布研报,各抒观点。

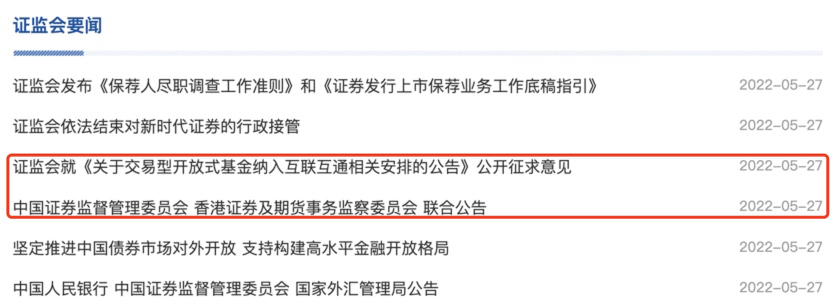

5月27日,中国证监会和香港证监会发布联合公告,原则同意两地交易所将符合条件ETF纳入互联互通。ETF纳入互联互通后,内地和香港投资者可以通过当地证券公司或经纪商买卖规定范围内的对方交易所上市的股票和ETF基金份额。

同一时间,证监会就《关于交易型开放式基金纳入互联互通相关安排的公告》公开征求意见。

根据征求意见稿要求,中金公司、中信建投、中信证券、国联证券等多家券商就符合纳入标准的ETF基金数量进行测算和筛选。数据各有不同,但都给出了A股比港股拥有更多符合纳入条件ETF的测算结果,且港股市场满足纳入条件的ETF数量均不超过10只。

业内认为,ETF是券结基金近年来发力的重点,为券商财富管理转型和拓展买方投顾业务提供了一条“捷径“。或因此,中金公司认为互联互通ETF的落地或利好资管、券商和交易所。安信非银团队指出,ETF纳入互联互通将有望修复券商板块的估值。另有华创非银团队指出,此举短期对券商收入影响不大,但长期颇为利好。

需要注意,距离ETF纳入互联互通方案正式实施,还需约2个月的准备时间。基于此,多家券商给出风险警示。其中,中信证券认为存在的风险因素包括政策推进不及预期、纳入名单预测主要依据量化指标考量,与交易所实际计算结果可能存在偏差、预测结果随时间推移可能发生变化、征求意见稿与最终定稿可能存在差异。

ETF纳入互联互通,多家券商开始筛选合格标的

根据联合公告,ETF纳入互联互通基于股票互联互通的基础设施连接,主要制度安排参照股票互联互通,遵循两地现行的基金运作、交易结算法律法规和运行模式。相关的制度安排和相关细如下:

(1)投资标的:两地将基于基金规模、跟踪指数选股以互联互通标的股票为主等原则,确定符合条件的内地ETF及香港ETF纳入标的范围。详细的条件规定将由两地交易所发布。经中国证监会和香港证监会同意,两地交易所可根据运行情况在股票互联互通框架下调整纳入标的范围。

(2)投资方式:投资者通过互联互通投资ETF,仅可在二级市场进行交易,不允许申购赎回。

(3)投资额度:ETF投资额度与股票投资额度一并统计及管理。

(4)从本联合公告发布之日起至上述方案正式实施,需要2个月左右准备时间,正式实施时间将另行公告。

(5)对于本联合公告未提及的其他有关事项,参照适用股票互联互通联合公告的相关规定。上述事项包括适用的交易、结算、投资者适当性、两地跨境监管和执法合作、对口联络机制等。

根据上述条件,中金公司粗略筛选约有66只A股(宽基指数26只、行业和主题指数40只)和5只港股ETF产品或符合纳入标准,对应基金规模分别为5350亿人民币和2062亿港元,过去三个月日均成交金额分别为183亿人民币和93亿港元。

5月30日,中信建投非银金融研究团队在研报中提出,若简单将资产规模与成立时间对两地市场的ETF进行条件筛选,暂不考虑股票权重条件,可得出:合资格北向通ETF产品数量119只,资产规模8613亿人民币,合资格南向通ETF产品数量10只,资产规模2934亿港元。若考虑股票权重限制,预计符合条件的产品和规模都有所减少,因此目前整体合资格的ETF体量相对有限。

同一日,中信证券发布研报《量化|互联互通标的扩容,首批纳入ETF名单预测》,研报对首批纳入陆股通的内地上市ETF名单和首批纳入港股通的香港上市ETF名单进行了测算。

根据相关征求意见稿中的规则进行筛选,中信证券满足纳入条件的首批内地上市ETF情况如下:

1)510只A股ETF中,92只满足纳入条件,规模达到6862亿元,规模覆盖率80%;

2)92只满足纳入条件的ETF中,35只为宽基类、54只为行业主题类、2只为策略类、1只为风格类;

3)宽基类指数中,跟踪沪深300(10只)、中证500(6只)、双创50(6只)的ETF数量最多,行业&主题类指数中,跟踪证券公司(4只)、中证银行(3只)、中证央企结构调整指数(3只)的数量最多;

4)管理人方面,华夏基金旗下产品规模最大且纳入产品数量最多,华泰柏瑞基金较为均衡,在宽基、行业&主题、策略类均有ETF满足纳入条件。

5)部分代表性指数(如科创50)不满足纳入条件,具体原因主要为陆股通权重不足80%或单一成份股权重大于15%。

上述研报指出,中信证券预计满足纳入条件的香港上市ETF少于10只。中信证券在同一时间发布的《港股策略|ETF通,进一步拓宽港股投资渠道》中指出,目前有6只香港ETF符合被纳入港股通的条件。

在5月29日发布的研报《ETF 纳入互联互通点评》中,国联证券按照沪深交易所对应的实施办法征求意见稿的门槛条件,梳理了目前沪深交易所满足互联互通条件的ETF。根据粗略统计,目前初步估计有72 只ETF满足条件。其中,华夏基金9只,总规模1272亿元;南方7只,规模605.4 亿元;华泰柏瑞2只,规模597.1亿元;易方达6只,规模446.3亿元;广发 11只,325.6亿元。

在该份研报中,国联证券还指出了不符合条件的4种常见情形:

一是部分ETF跟踪指数的第一大权重超过15%,例如跟踪证券公司、中证酒、300

非银、CS生物医药、细分食品、CS计算机、家用电器、新能源电池等指数的ETF可能不符合纳入的规则;

二是部分ETF的A股占比不符合规则,比如跟踪港股通50、沪港深300、恒生指数

的基金;

三是部分指数陆股通占比小于80%,例如科创50、红利指数、中证煤炭、中证全指房地产、中证畜牧、中证1000、长江保护、中证旅游、中证红利、中证钢铁、科创50、CS人工智能、有色金属等指数。

四是部分指数成立时间不足一年,例如MSCI中国A50互联互通、科创创业50等指数。

短期影响未必很大,中长期影响甚远?

在联合公告和征求意见公告发布的次日,天风证券便发布研报表示,一方面,ETF纳入互联互通标的可丰富境内外投资者的投资渠道和交易品种,有利于境内外投资者更加有效对接对方市场资源。另一方面,ETF纳入互联互通标的将进一步改善投资者结构,有利于推动ETF市场健康发展。

国联证券在研报《ETF 纳入互联互通点评》中指出,ETF纳入互联互通标的整体有三大利好:有利于促进两地资本市场共同发展、有利于丰富两地投资者的投资标的、有利于提高两地ETF的规模和流动性。

国联证券认为此举对符合条件的ETF规模有正面影响,尤其对重要的宽基指数产品如300ETF、50ETF、创业板ETF等和热门行业如光伏、新能源、银行等行业对应的ETF可以带来海外资金流入。另外,,未来内地投资者通过互联互通可以方便的投资香港市场的ETF,则内地的港股相关ETF多了竞争品,这对内地的港股类ETF、沪港深类ETF则有一定的挑战。

中信建投非银金融研究团队也指出,互联互通机制开通以来,产品品类持续拓展,“进一步扩大互联互通”是港交所的首要发展战略之一。ETF获纳入将扩大产品品类,进一步促进资本市场双向开放。该团队还在研报中表示,随着中国资本市场发展日趋成熟与长期资金的不断入市,加之资本市场双向开放的扩大,ETF纳入互联互通,将有助于提升中国权益类ETF渗透率的提升。

就ETF纳入互联互通后对境内外投资者、基金管理人产生的影响,中信证券团队针对性的给出了4个观点:

1)境外投资者可通过陆股通投资在香港及海外市场具有稀缺性的内地ETF,可关注部分内地上市ETF的资金流入,尤其是北向资金偏好的板块;

2)内地投资者可通过港股通投资港股ETF,从而减少涨跌幅限制、折溢价波动的影响;

3)内地基金管理人打开国际化渠道,管理人在设计产品时需考虑海外投资者特定需求;

4)北向资金的持仓披露使得内地ETF的日度资金流数据可按内地和北向投资者进行拆分,两类投资者在ETF上的日度交易行为蕴含丰富信息。

研报中,中金公司认为纳入合资格ETF是互联互通机制又一标志性扩容事件,尽管短期直接影响未必很大,但中长期看影响深远。中金公司表示此举有利于丰富投资产品,特别是有助于国际长线投资者对A股进行配置型投资,对A股影响或大于港股。

研报具体指出:(一)互联互通已成为外资配置A股的主要途径之一,纳入ETF则意味着为外资配置中国资产提供了更多元化的配置途径;(二)ETF具备成本低、效率高、透明度高、交易便捷等产品特征,也可以有效的分散个股风险敞口,符合外资投资理念和配置需求;(三)有利于海外投资者更加便利和精细化的布局A股细分行业和热门赛道;(四)考虑到国内投资者更多偏好个股投资、国内已上市港股ETF产品活跃度和丰富度较高、以及港股上市ETF产品较少且活跃度不高等特点,可能使得初期对于港股上市的ETF溢出效应并不会很明显,尤其是相比A股而言。

中金公司认为,ETF互联互通则将成为两地资本市场继续融合的另一个里程碑,进一步促进A股对海外投资者开放、港股和其他类产品对内地投资者开放,从而为内地资本市场引入“活水”,改善投资者结构并带来更多长期资金,对港股也是如此。

活跃港股市场,拓宽内地投资港股渠道

中信建投非银金融研究团队认为互联互通将继续扩大,港交所在此所承担的“连接器”角色将愈发重要。

中信建投曾在研报《交易所系列之——港交所:致力于成为面向未来的领先市场》中指出,与全球主要交易所市场对比,港交所的股票换手率偏低,而与股票交易相比,香港对于ETF的相关豁免优待以及做市商制度有助于提升交易活跃度。

由于香港印花税(双边千26)在股票交易成本中占比较高,中信建投预计ETF纳入互联互通后,部分注重交易成本的投资机构将加大对香港ETF的投资,从而依靠流动性吸引流动性,更多量化基金有望参与到香港ETF市场,从而提升流动性。

通过研报,中信建投对公司的短期业绩情景分析和未来三年的增长空间进行审视。对于未来三年,中信建投认为港交所一方面受益于整体中国资本市场的扩容,股票市值提升,港交所赚取上市费、交易费、通道费(互联互通交易费)、结算费、数据费及资金池形成的投资收益等;另一方面受益于互联互通的持续扩大,交易优化吸引多元化投资者,换手率有望进一步提升。

此外,从衍生品市场发展来看,由于MSCI A50的带动作用,港交所有望吸引越来越多的衍生品投资者,随着产品圈的完善与投资者的增多,衍生品交易的双边网络效应有望扩大,推动成交张数进一步提升。

天风证券认为,ETF互联互通将有利于港进一步增厚港交所业绩。其研报指出,截至2022年5月27日,内地ETF管理规模1.38万亿,预计符合要求的A股股票ETF约110只,总计资产规模约7500亿,占ETF总量的50%以上。根据测算,预计陆股通ADT将提升4.5%左右,港股通ADT将提升7%左右,为港交所带来1%的业绩增量。

在研报《港股策略|ETF通,进一步拓宽港股投资渠道》中,中信证券指出ETF通将拓宽内地投资者间接持有港股二次上市标的和REITs的渠道。

当前港股通规则尚未允许纳入二次上市企业和REITs,而在ETF通的安排下,内地投资者可通过投资跟踪恒指、国企指数和恒生科技指数的ETF间接持有此类标的。

当前恒指及恒生科技指数中,含有不乏阿里、网易、京东等二次上市的优质互联网企业,以及如领展房产基金的香港REITs。在当前互联网监管常态化,头部企业估值已显著回调、疫情对业绩的冲击也被充分price in后,中概互联网板块将愈发得到市场关注。另外,在去年中资美元债违约风险持续升温的背景下,国内资金也在寻找境外稳定收益类资产,海外REITs亦获青睐。本次ETF互联互通新规为内地资金持有优质二次上市企业及海外REITs创造了条件。考虑到2020年以来,港股通日均净流入仅17.9亿元,远低于420亿元的上限,通过互联互通渠道也可规避QDII渠道潜在的额度风险。

此外,中信证券指出此举将助力内地资金直接投资境外优质管理人,未来与新交所的ETF通也值得期待。

或利好券商板块估值修复

安信非银团队认为,ETF纳入互联互通投资标的或将利好券商板块,并建议投资者关注机构业务龙头、配股提升资金实力的中信证券、投行业务改善可期,业绩基数相对较低的广发证券、东方财富。

其研报指出,当前时点,券商板块估值仅为1.3倍PB,头部券商估值则接近或低于1倍PB,处于历史底部位置。后续在流动性相对宽松及资本市场改革政策红利下,券商板块有较强的估值修复动力。

中金公司也认为互联互通ETF的落地或利好资管、券商和交易所。

其研报指出,中国ETF市场发展迅速,但较欧美等成熟市场而言,中国内地与中国香港ETF在全球ETF资产中的份额相对较低,未来发展空间巨大。中金预计未来ETF需求提升为两地的资产管理人、券商及交易所带来了新的机遇。

值得一提的是,中金认为ETF互联互通标志着香港与内地金融的互联互通持续深化,人民币国际化也将随投资产品的扩容得到深化。香港一直是人民币国际化的最佳实验区,也是布局离岸人民币中心的最佳地点,肩负着人民币国际化更进一步的枢纽角色。当前,香港拥有中国内地以外最庞大的人民币资金池,人民币存款规模2022年初一度超过1万亿人民币,较2017年初的5000亿元抬升明显。

中金预计未来纳入ETF吸引更多人民币资金沉淀不仅有望强化香港作为离岸人民币理财中心的地位,同时人民币又将受益于互联互通范围的扩大,长期来看将推动人民币国际化进程加快。

在5月29日相关研报中,华创非银团队则认为ETF互联互通对证券行业短期业务收入影响不大。但长期看,进一步丰富市场资金结构,提升交易活跃度。

研报解释,参考股票市场,沪深港通占流通A股市值比重约为1.5%,总体占比不大。资管业务上,若以当前ETF规模及费率计算,ETF业务带来的全年管理费收入合计约56亿元,占行业管理费收入的4%。经纪业务上,据深交所年报,ETF交易量占股基交易量比重约为1.3%,交易佣金率约在3%%。从当前规模来看,ETF业务对券商业绩影响不大,对经纪、资管业务收入会有小幅提振。

此文章为转载文章,不代表柚知新闻官方看法,版权归属于原作者,来源:财联社 – 要闻