以史为鉴,冲突与制裁加剧滞胀。地缘冲突的影响方面,对冲突国,地缘冲突会在冲突期间造成生产停滞,而刚需仍在,供给冲击带来滞胀,而中长期则会通过人口减少、存量资本毁坏、效率受损带来潜在经济增速下降。对全球经济而言,地缘冲突会通过能源供给收缩、粮食短缺、供应链效率下降,加大全球经济滞胀风险。制裁的影响方面,被制裁国进口产品受限、外资流出带来汇率贬值,均带来输入性通胀;对被制裁实体的融资限制压低投资需求,SWIFT等制裁抬高交易成本,石油禁运、贸易伙伴战略削减进口等,均会加剧“滞”的压力。对全球而言,制裁带来大宗商品供给冲击,进而带来全球滞胀压力。复盘历史,克里米亚事件后的制裁使俄罗斯经济陷入滞胀,而对伊制裁使伊朗陷入滞胀,加大全球滞胀压力。

俄乌冲突和制裁短期加大俄罗斯经济滞胀风险,长期影响现代化发展能力。本轮对俄制裁力度强于2014年克里米亚事件后(防御性制裁 V.S 进攻性制裁),虽仍不及对伊朗制裁力度,但个人实体、金融、科技、能源、贸易各方面均有类似措施。制裁将影响俄罗斯经济短期表现和长期现代化发展能力,且已增大银行流动性风险,导致股债汇市场下跌。

疫后全球经济复苏本就不平衡、不充分,而俄乌冲突升级和对俄制裁将进一步加剧全球滞胀压力:1)扰乱全球供应链,加大能源、粮食、金属等供给收缩,加剧通胀;2)政治安全在政策制定中的重要性上升,军费开支增加,资源分配扭曲,加剧供给不足;3)物价高企、金融条件收紧,降低消费信心,并使企业投资风险偏好下降。OECD预测,俄乌冲突将使今年全球经济增长下降 1 个百分点以上,而全球通胀总体上可能会上升约 2.5%。其中欧洲国家(德国、荷兰)滞胀压力较大。对欠发达地区,粮食供给短缺加剧动荡。在新冠疫情爆发影响粮食生产的背景下,冲突和制裁使得全球粮食安全形势愈发严峻,俄乌粮食出口占比大,且贸易对象不乏南亚、东南亚和中东北非的欠发达国家。历史经验表明,粮食安全有可能引发政治社会危机。债务违约风险方面,当前制裁尚不足以引发全面金融危机,但SWIFT制裁引发市场对俄罗斯债务违约担忧。目前俄罗斯债务违约风险短期有所缓解,后续风险仍待观察。风险敞口(包括直接投资、组合投资和外国银行索赔额敞口)方面,欧洲国家中,荷兰、德国、法国债务敞口较大。

制裁导致资产价格波动加剧,市场避险情绪上升,引发市场对安全资产配置的反思:1)当前的资产价格反映何种预期?油价预期大幅波动、短期通胀预期上升、加息预期明确。油价方面,俄乌冲突以来,油价先升、后落、再回升,波动仍大,担忧犹存。从2月中冲突开始到第三轮谈判前,布伦特原油收盘价上涨近40%至128美元/桶,3月7日盘中一度突破139美元/桶;但随着俄乌谈判取得进展、德法表态不会暂停对俄能源进口,市场情绪一度修复,布油重回100美元/桶以下;但3月17日以来,随着欧洲态度更为强硬、美国公布新一轮对俄制裁、以及俄罗斯反制加码,布油再破120美元/桶。通胀方面,市场对通胀的担忧主要在短期,且欧元区通胀预期远高于美国。货币政策方面,市场对美、欧、英加息预期明确,市场预计2022年底利率将有大幅提升。2)市场避险情绪上升,新兴国家金融风险上升。FRA-OIS利差和VIX指数的上升,但升幅仍不及2008年次贷危机和2011年欧债危机时期,尽管发达国家流动性短期无虞,但在美联储货币紧缩的背景下,俄罗斯债务违约风险上升,可能导致投资者信心下降,避险情绪上升,部分新兴国家金融风险上升。3)长期看,安全资产的分散性或更受重视。从货币的四大功能来看,流通手段方面,2019年以来美元和欧元在支付货币中份额差距有所缩小;结算手段方面,SWIFT和CHIPS是美元体系的重要环节;价值储藏方面,美元的购买力在下降,投资者购买黄金等商品抗通胀的驱动力在上升。美国国债的持有者分散化特征明显,美联储已替代中国和日本成为最大购买者。

正文

自2月21日俄罗斯宣布乌东两“共和国”独立以来,俄乌冲突已持续一月有余,目前处于边打边谈的阶段。一方面,冲突继续进行,此前冲突聚焦于港口城市马里乌波尔(有助于俄罗斯军队获得通往克里米亚半岛的陆地通道)[1]、基辅[2]和哈尔科夫[3]附近。但随着3月29日第五轮谈判的进行,俄军表示第一阶段完成,决定大幅减少在基辅和切尔尼戈夫方面的军事行动,将集中注意力“解放”顿巴斯[4];另一方面,俄乌谈判和国际社会的斡旋也在进行。目前已经进行五轮和谈。此前第四轮谈判在关键问题上没有取得进展[5]:俄方希望达成一个全面的条约,除了乌克兰中立地位和安全保障之外,还须在乌克兰非军事化、去纳粹化、克里米亚和顿巴斯地区地位以及其他一些立场上谈出结果;乌方强调停火、安全保障和不对领土完整做出妥协。[6]第五轮谈判于29号进行,据彭博报道,乌克兰代表称,当天的谈判已经为乌克兰总统泽连斯基和俄罗斯总统普京的会晤奠定了足够的基础。俄新社引述梅金斯基的话说:“我们已经同意并正在提出一个解决方案,根据该方案,国家元首会谈可以与外长草签条约同时进行。”[7]

未来走势如何仍有较大的不确定性。但是,俄乌冲突和对俄制裁对全球经济和金融市场的影响已经开始显现,潜在风险还在不断暴露。我们梳理了历史上冲突与制裁的中长期影响,并对本次俄乌冲突与制裁对俄罗斯和全球的经济金融影响做了全面解析。

一、以史为鉴,冲突与制裁加剧滞胀

地缘冲突带来供需错配与滞胀

冲突加剧参与方供需错配

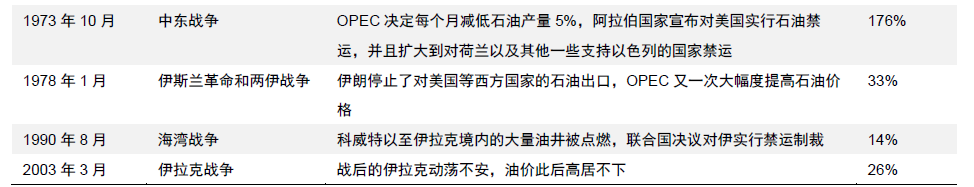

从短期看,冲突参与方在冲突期间生产停滞,而刚需仍在,供给冲击带来滞胀。供给角度,冲突短期内导致生产停滞,社会供给能力下降。需求角度,刚需仍在,政府利用债务融资支出来资助地缘冲突相关支出。地缘冲突还会导致实物资本的损失,战后重建工作带来高固定资产投资(图表1)。供需带来初步滞胀后,随之而来的汇率贬值,外商投资减少,收入下降,消费和投资信心不足,加剧了这一负循环,最终表现为地缘冲突期间的GDP增速大幅下降和通胀率的大幅上涨。以1980年以来的4次较大的局部冲突[8]为例,参与方在地缘冲突第一年,GDP增长率较上一年都出现大幅下降,平均降幅高达29%。与此同时,CPI同比平均上涨20.4%(图表3)。Thies and Baum (2020)[9]发现局部冲突显著降低了人均 GDP约16%-24%,Daly & Chankova(2021)发现通货膨胀平均而言在战后1年会达到8%的高位[10]。消费减少主因通胀带来的实际购买力下降和创伤记忆,私人投资下降主因回报率下降和社会不稳定下的信心不足。即使重建能带来高外生投资,但挤出效应明显。Barro (1981) 估计国家二战支出的乘数约为 0.6[11]。

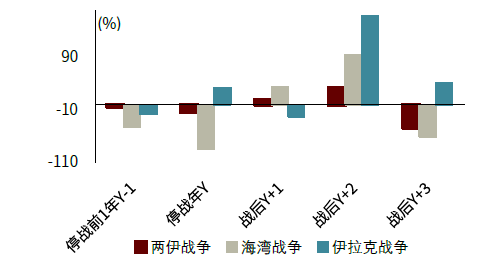

从中长期看,局部冲突降低参与方的潜在增速。①人口方面,冲突会导致死亡、大量难民流出、供应链中断药品营养供给不足,导致人口减少;②投资存量方面,冲突中道路、厂房、设备等被炸毁,损伤基础设施建设和投资;③全要素增长方面,创新和组织生产效率需要依托于稳定的社会秩序,效率受损。历史几次局部冲突表明,至少需要3年以上的时间GDP才能恢复到战前1年的水平(图表2)。

图表1:战后1-2年固定资本形成总额增长率高涨

资料来源:万得资讯,中金公司研究部

图表2:GDP值较战前1年水平的变化率

资料来源:万得资讯,中金公司研究部

图表3:短期内地缘冲突带来滞胀

资料来源:万得资讯, 中金公司研究部

通胀风险通过供应链蔓延到全球

即使对非冲突参与国,由于通胀风险的蔓延和不确定性带来的信心不足,也可能面临滞胀风险。由于产业链和供应链的全球化,冲突带来的通胀风险会蔓延到全球。冲突第一年全球GDP增长率平均下降约1.03%,CPI同比平均上行约0.69%(图表3)。Alamir & Bozzoli等(2022)研究发现,如果自 1970 年以来没有发生暴力冲突,2014 年全球 GDP 水平将平均高出 12%[12]。具体而言,滞胀风险的蔓延可能通过供应链的三个渠道:1)能源短缺和能源通胀;2)粮食短缺和粮食通胀;3)供应链效率下降。

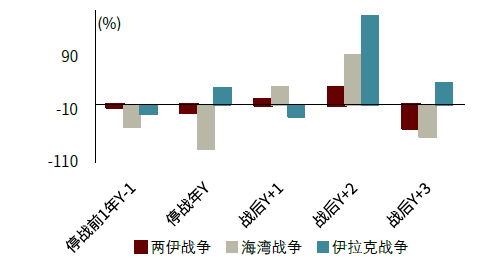

► 能源短缺:局部冲突往往与资源争夺有关,参与国对外经常扮演能源输出角色。上游原料价格上涨通过PPI产业链向下传导,最终导致CPI上涨,投资产出下降。平均来看,油价每上升10%,中国、美国、欧洲产出分别下降0.2%、0.26%、0.12%左右,其CPI分别上涨0.15%、0.28%、0.32%左右(图表4)。全球原油市场是一个供给高度集中的市场,数次石油危机都与中东地区的局部冲突有关(图表5)。1973年的石油危机作为典型的案例,引爆了美国的滞胀问题。1973年,主要石油输出国因战争和政治问题逐步压制美国经济。主要石油生产国宣布中断向美国出口石油,国际油价大幅上涨,美元作为国际结算货币大幅贬值。石油供应的减少也导致美国生产部分停滞,由此加剧了高通胀和低产出的滞胀局面,美国1973年GDP还有5.6%,而1974年快速下滑至-0.5%,CPI则高达11%。

► 粮食短缺:局部冲突会导致战区生产停滞,战后也会导致抛荒、土地不适合种植等问题。由于粮食为刚需产品,一旦全球供给平衡被打破,粮食通胀很容易蔓延到其他地区。二战期间爆发了几次大饥荒,如越南[13]、乌克兰白俄罗斯[14],饥荒导致的死亡人数约占总人口的 5%(8%)。种植需要时间,粮食供给难以短期内改善,容易成为滞胀的诱因。70年代大滞胀与1972 年的厄尔尼诺事件-全球粮食紧缺有一定相关性。

► 供应链效率下降:局部冲突带来的供应链不确定性还体现在产品运输和交割环节。一方面,冲突会造成参与国的陆路交通运输网络的瘫痪,还会造成港口被炸,领空受限等问题。2013年埃及内乱中,国际油价对局势敏感性高。虽然埃及并不是产油国,但全球最重要的两大石油运输通道苏伊士运河和苏伊士-地中海输油管道穿过埃及,产品运输和交割的影响可见一斑。另一方面,局部冲突会导致许多专业化成员被迫参军,大量非专业人员从事需要专业技能的工作,且战后人口结构被扭曲,也会导致产品运输和交割效率下降。

图表4:油价上升10%对增长和通胀的影响

资料来源:Hunt, M. , Isard, M. , & Laxton, M. (2001). The macroeconomic effects of higher oil prices. IMF Working Papers. ;Jiménez-Rodríguez, Rebeca, & Sánchez. (2005). Oil price shocks and real gdp growth: empirical evidence for some oecd countries. Applied Economics, 37.;林伯强、牟敦国:《能源价格对宏观经济的影响:基于可计算一般均衡的分析》,《经济研究》2008年第11期;Du, L., He, Y., Wei, C., 2020. The relationship between oil price shocks and China’s macro-economy: An empirical analysis, Energy Policy, Volume 38, Issue 8; Dong et al., 2020. Oil Price Pass-Through Into Consumer and Producer Prices With Monetary Policy in China: Are There Non-linear and Mediating Effect, Frontiers in Energy Research; 中金公司研究部

图表5:历次冲突与石油危机

资料来源:万得资讯,中金公司研究部

制裁同样会带来供给错配和滞胀

制裁的影响渠道

制裁同样会加剧冲突国和全球经济的滞胀压力:

► 对冲突国:进口产品受限、外资流出带来汇率贬值,均带来输入性通胀;对被制裁实体的融资限制压低投资需求,SWIFT等制裁抬高交易成本,石油禁运、贸易伙伴削减能源进口需求等,均会加剧“滞”的压力。

► 对全球经济:制裁导致大宗商品供给收缩,供给冲击为全球经济带来滞胀压力。

克里米亚事件后,制裁使俄罗斯经济陷入滞胀

克里米亚事件后,西方国家对俄罗斯进行了制裁,俄罗斯进行了反制裁。西方的制裁对象包括官员、部分企业(大型银行和能源公司)和行业(能源、金融和国防),制裁措施包括签证限制、资产冻结和融资限制。2014年8月,俄罗斯公布反制政策,禁止进口原产于美国、欧盟、加拿大、澳大利亚、挪威的部分食品,包括牛肉、猪肉、鱼类、家禽、乳制品等。[16]

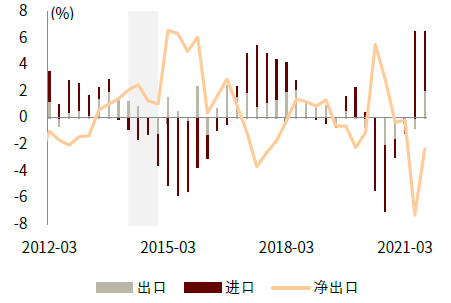

制裁和反制裁导致俄罗斯进口受限、汇率贬值,输入性通胀压力增加,货币政策收缩,“胀”的压力凸显(图表6-7)。从2014年后,俄罗斯进口跌幅从4.2%(2014Q1)扩大到29.2%(2015Q2),直到2017年才有转正迹象。卢布大幅贬值,美元兑卢布从2014Q1的36一路上涨至2016Q1的75高位,卢布累计贬值52.5%。这导致通胀压力增加,CPI/PPI大幅上涨。2014年1月,俄罗斯的CPI同比和PPI同比分别为6.1%和4.5%;2014年6月,西方制裁范围从个人、部分企业扩大到行业后,CPI和PPI同比抬升至7.5%和9%;2014年8月,俄罗斯公布反制措施后,CPI同比持续上涨,2015年3月一度达到16.9%。为了控制通胀、稳定汇率,俄罗斯央行从2014年3月开始,通过6次加息将基准利率从7%提高至17%。

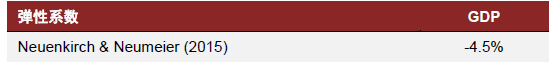

低油价背景下,通胀损伤消费者信心,制裁对融资的限制导致投资下降,出口受限,加剧经济“滞”的压力(图表8-9)。2014年9月,世界银行的原油均价跌破100美元/桶,之后呈下跌趋势,2016年1月降低到29.78美元/桶。在此背景下,消费下滑、投资下降、出口受限进一步拖累俄罗斯经济增长。消费2014年四个季度的当季同比增速均值为0.9%(2013年3.8%),2015年转负为-7.9%。投资大幅萎缩,2014年Q1当季同比增速为-16.2%,Q2为-9.3%。出口下滑,2014年四个季度的当季同比增速均值为0.7%,低于前两年(2013年为4.6%,2012年为1.4%)。2014-2015年俄罗斯的实际GDP当季同比均值为-0.63%,直到2016年第三季度才重回正增长区间。图表10的研究表明,西方制裁对俄罗斯GDP的拖累为2.83%左右。

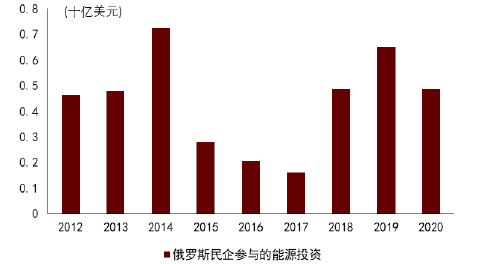

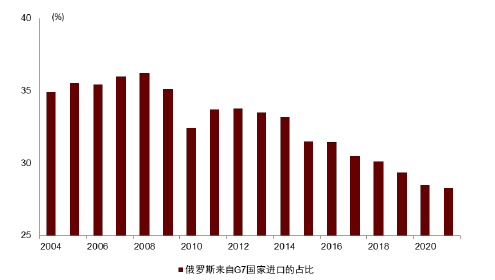

此外,制裁导致俄罗斯潜在增速放缓,体现在更加依赖能源等产业支撑经济,民企投资减少,社会创新能力下降(图11-14)。克里米亚事件后,俄罗斯能源开发为主的采掘业增加值占总GDP增加值的比重持续上升,2016年比重达到9.7%,较2013年水平提高0.4%。同时,原油出口数量也逐年攀升。2014-2016年民企参与能源投资明显减少,企业研发增速放缓。IMF推算2014年到2018年俄罗斯全要素生产率每年下降0.5%,外部资金流出量平均每年占GDP的2%[17]。

图表6:克里米亚事件后俄罗斯通货膨胀严重

资料来源:CEIC,中金公司研究部

图表7:克里米亚事件后卢布贬值,利率上升

资料来源:CEIC,中金公司研究部

图表8:克里米亚事件后俄罗斯GDP增速下滑

资料来源:CEIC,中金公司研究部

图表9:克里米亚事件后俄罗斯出口承压

资料来源:CEIC,中金公司研究部

图表10:制裁对被制裁对象经济的影响

资料来源:Neuenkirch, M. , & Neumeier, F. . (2015). The impact of un and us economic sanctions on GDP growth. European Journal of Political Economy, 40(DEC.PT.A), 110-125.; Åslund & Snegovaya, 2021. The impact of Western sanctions on Russia and how they can be made even more effective. https://www.atlanticcouncil.org/in-depth-research-reports/report/the-impact-of-western-sanctions-on-russia/; “Russian Federation: 2015 Article IV Consultation, Country Report no. 15/211,” International Monetary Fund, August 2015, 5, https://www.imf.org/external/pubs/ft/scr/2015/cr15211.pdf; “US Sanctions on Russia (R45415—Version: 9),” 46;中金公司研究部

图表11:克里米亚事件后俄罗斯依赖能源产业

资料来源:CEIC,中金公司研究部

图表12:克里米亚事件后俄罗斯民企参与能源投资减少

资料来源:CEIC,中金公司研究部

图表13:克里米亚事件后俄罗斯企业研发增速放缓

资料来源:CEIC,中金公司研究部

图表14:俄罗斯来自G7国家进口占总进口的比重

资料来源:万得资讯,中金公司研究部

对伊制裁使伊朗陷入滞胀,制裁加大全球滞胀压力

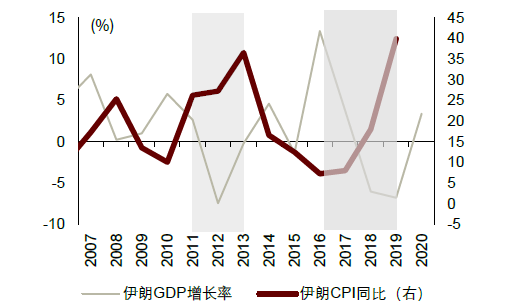

除俄罗斯外,曾经被切断与SWIFT连接的先例是伊朗:2012年伊朗与SWIFT连接被切断;在伊朗核协议达成后,伊朗得以重返系统;2018年,伊朗与SWIFT连接再次被切断。回顾历史,西方切断伊朗与SWIFT连接主要有两个方面:一是将特定银行初步纳入SDN名单(美国特别指定国民名单)并实施二级制裁(2018年伊朗重新被切断与SWIFT连接的方式,二级制裁是指美国为围堵受制裁国而惩罚与其进行贸易的“第三方”);二是将特定银行列入欧盟的禁止名单(2012年伊朗被切断SWIFT的方式),上了欧盟这一名单就可以自动切断该银行与SWIFT的联系。伊朗与SWIFT系统连接的切断直接导致其通胀高企、GDP多次负增长(图表15)。

图表15:伊朗受制裁后GDP大幅下滑,CPI高企

资料来源:万得资讯,中金公司研究部

图表16:伊朗受制裁后石油出口大幅下降

资料来源:万得资讯,中金公司研究部

对伊朗的制裁导致石油供给受限,加大全球滞胀压力,但能源价格上涨对不同地区的影响程度取决于其风险敞口。2011年制裁后,伊朗原油出口从210万桶/天骤降至122万桶/天,并在此后两年持续下滑。重返SWIFT后,原油出口迅速回升至制裁前的水平。而在2018年再次切断与SWIFT的连接后,伊朗原油出口一蹶不振,2020年出口量仅有404千桶/天,仅为制裁前的20%(图表16)。2011年、2018年和2019年三次对伊制裁,对OPEC原油价格抬升效果分别为5.1%、7.1%和0.8%,影响均值为4.3%(图表17)。油价上涨推升生产成本,对各国产出产生负面影响(图表4)。

图表17:制裁对油价影响

资料来源:万得资讯,中金公司研究部

二、俄乌冲突和制裁对俄罗斯的影响

力度强于2014年(防御性vs进攻性),但仍不及对伊制裁

2022年俄乌冲突以来,美欧对俄发动新一轮全面制裁,对俄制裁的范围和参与国家的广度和范围都是冷战结束以来最大,可被视为进攻性制裁(图表55,参见附件)。我们认为,美国的制裁将对俄罗斯短期宏观经济稳定性、财政能力(尤其是支持军事行动的能力)和现代化发展进程产生影响。对俄制裁的程度取决于美欧在制裁立场上的一致性,制裁的效果则取决于美欧联盟内各成员之间的利益差异。

本轮制裁力度远大于2014:①从两次制裁对象和措施来看,2014年的制裁是防御性制裁,2022年的制裁为进攻性制裁(图表18);②2014年对俄制裁条文描述较为模糊,在执行中有较大空间。如2014年,美国工业和安全局 (Bureau of Industry and Security,简称BIS)对俄制裁的适用范围为“在某人知情的情况下,出口、再出口转移特定物品”,仍有一定法律解释空间。但是2022年的新制裁去掉“知情”,变为“所有”,且提供了详细的商品码以协助出口商、再出口商和转让商定位相关产品,规避制裁难度大大升级。[18]

此次制裁强度虽然不及对伊朗的全面制裁,但个人实体、金融、科技、能源、贸易各方面均有类似但力度稍弱的措施(图表19)。对俄制裁的范围从最初的金融领域,逐渐扩展到了科技和能源领域。

► 金融制裁:2月22日美国宣布对俄进行第一轮制裁,西方国家普遍采取了较为严厉的制裁措施,最初几轮制裁主要针对俄罗斯的金融领域,包括限制俄罗斯主权债务在一二级市场的交易、冻结俄罗斯银行在海外的资产、切断俄罗斯部分银行与SWIFT系统的联系等,金融制裁涉及资产范围约80%。3月24日美国财政部禁止与俄罗斯进行黄金交易(图表55,参见附件)。

► 科技制裁:3月2日美国宣布对俄罗斯国防部门22家相关实体实施制裁,并对白俄罗斯实施出口管制;3月4日,美国商务部对91个“支持俄军事活动”的实体实施出口管制,进一步限制俄罗斯获取美国商品、软件和技术的能力(图表55,参见附件)。

► 能源制裁:3月8日,美国总统拜登正式签署禁止美国从俄罗斯进口能源的行政令。但欧盟在对俄能源制裁上保持较为谨慎的态度, 欧盟委员会规划远早于2030年结束对俄罗斯天然气依赖的路径,寻找新的天然气来源和提高能源效率。3月24日美国与欧盟达成天然气出口协议,今年内美国向欧洲追加供应150亿立方米天然气,在2027年前帮助欧洲摆脱对俄罗斯的能源依赖,到2030年前美国保证欧洲每年可以得到500亿立方米的液化天然气(图表55,参见附件)。

此外,俄罗斯虽然经济金融领域工具不多,但仍有反制裁手段(图表56,参见附件)。如对美国航空公司关闭领空,退出核不扩散条约,废止太空领域合作,利用俄罗斯自己的支付体系替代SWIFT,维持国内和区域经贸和金融合作。[19] 同时,2月28日,俄罗斯宣布限制外币汇出,禁止向境外汇出外币以偿还贷款,或将外币转入国外账户。3月7日,俄罗斯政府批准“不友好国家和地区”名单。3月8日,俄罗斯政府威胁切断“北溪1号”天然气流量,并宣布将限制部分商品和原材料贸易以应对制裁。3月23日,俄罗斯向欧盟成员国等“不友好”国家和地区供应天然气时将改用卢布结算,但此举遭到欧盟拒绝。

图表18:2014年对俄制裁vs2022年对俄制裁

资料来源:美财政部,欧盟委员会等;中金公司研究部

图表19:对俄制裁vs对伊制裁

资料来源:美财政部,欧盟委员会等;中金公司研究部

制裁对俄罗斯的影响:短期滞胀,长期现代化发展受挫

制裁使俄罗斯经济增长受到冲击,通胀高企。此前,俄央行预计2022年通胀率为4%至4.5%。然而,俄罗斯央行3月10日的宏观经济调查预计,2022年俄通胀率将为20%,2022年俄国内生产总值(GDP)预计缩水8%。[20]

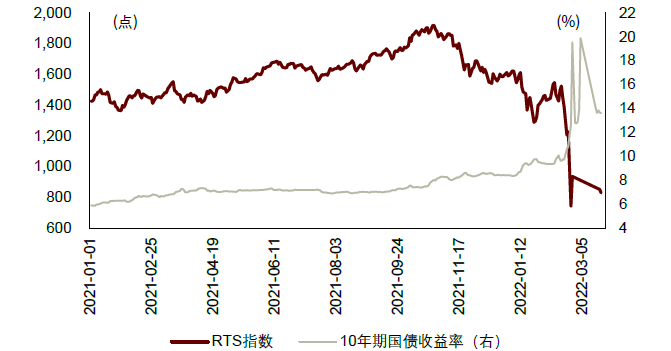

在资本市场和流动性风险方面,制裁影响俄罗斯境内资本市场的流动性,导致银行流动性风险上升、股市下跌,国债收益率上升(图表20)。

但是,考虑到俄罗斯的资源禀赋特征和经济模式,制裁还不足以导致俄罗斯经济出现严重的危机或崩溃。①俄罗斯有丰富的土地资源、淡水资源、森林资源,资源可以自给自足。②俄罗斯产业部门和工业体系完整,具备经济封闭运行的条件。[21]③能源贸易外,俄罗斯也从制造业如安全装备出口中获得收入,且其出口国对俄罗斯依赖程度高。④俄罗斯有比较强的抗压能力,已对制裁有所准备。

西方对俄SWIFT制裁、冻结能源交易等制裁,将导致政府和企业投融资受限,现代化长期发展能力受挫,经济结构或将进一步恶化。一是支付体系和SWIFT制裁限制外贸结算支付的安全性、成本和效率,俄罗斯对外贸易或受影响;二是外资投资撤出造成产业中断,多家跨国公司撤出其在俄罗斯的业务和股权,如英国石油公司表示将退出其在俄罗斯最大炼油商俄罗斯石油公司 19.75% 的股权,挪威国家石油公司表示将退出其俄罗斯合资企业等;三是俄罗斯在国际市场上融资困难且成本上升,穆迪和惠普均下调了俄罗斯主权信用评级,俄罗斯财政部计划削减2022年的借款计划[22];四是海外融资受限还可能导致企业债务违约。卢布贬值在一定程度上将导致部分企业偿债能力下降,俄罗斯部分实体(如俄罗斯天然气工业股份公司、主要金属生产商、主要银行等)在境外发行的国际证券总额接近 900 亿美元[23]。

图表20:俄乌冲突后,俄罗斯股市下跌,国债收益率上升

资料来源:万得资讯,中金公司研究部

三、俄乌冲突与制裁对全球经济的影响

大宗商品供给收缩

1)能源:俄乌冲突后10个交易日内,OPEC油价上涨了15.8%,考虑到2015-2017年[24],俄罗斯累计对外原油出口约为伊朗的2.9倍,历史对伊制裁影响均值为4.3%,按此测算出俄乌冲突对油价影响为12.5%,与市场实际反应值15.8%接近(图表17)。但实际油价的影响还取决于不同地区的风险敞口,2021年美国从俄罗斯进口的原油只占其总原油进口的不到8%,而欧洲从俄罗斯进口燃料占欧洲燃料进口总额的比重高达27.2%。

欧盟正在发展多样化能源战略,或许将短期抬升能源价格。2022年3月9日,欧盟提出的REPowerEU计划旨在加速推进欧盟的能源多样化战略。其目标为:到2030年前,逐步摆脱对俄罗斯化石燃料的依赖(减少至少1550亿立方米的化石天然气使用,相当于2021年从俄罗斯进口的总量),其中近三分之二的削减可在今年(2022年)底前实现,结束欧盟对单一供应国的过度依赖。欧盟计划从开源节流两方面增强能源系统的韧性:一方面,从卡塔尔、美国、埃及、西非等地增加进口液化天然气和管道天然气进口、在阿塞拜疆、阿尔及利亚、挪威等国多样化管道天然气进口、增加欧盟生物甲烷和可再生氢的生产和进口;另一方面,欧盟将通过提高能效、增加可再生能源和电气化,以及解决基础设施瓶颈,加快减少家庭、建筑、工业和电力系统中化石燃料的使用,如推出太阳能、风能和热泵、建立脱碳产业、简化行政程序更快启动可再生能源项目等。[25]

2)粮食:俄乌冲突将增加小麦、大麦和玉米等作物供给不确定性。产量方面,乌克兰的部分农产品种植正处于冲突区域,乌克兰能否正常进行春季施肥和冬小麦收割存在不确定性。运输方面,每年10月至次年5月和8月至11月份分别是乌克兰玉米和小麦的集中出口期,目前黑海港口物流面临瘫痪风险,黑海港口物流中断也可能影响到邻国罗马尼亚和保加利亚以及哈萨克斯坦的出口,供应链受阻会进一步加剧全球范围内的食品通胀。

3)金属:俄罗斯铝、镍、铜出口约占全球的12%、7%、6%,据中金有色金属组测算,欧洲对俄罗斯镍产品进口依赖较强,在大宗商品对外依赖程度达到28%,仅次于天然气排名第二。值得注意的是,金属在产业链中经常作为一些中间生产环节或者生产其他产品所需关键原材料。如氖气和钯是芯片中不可或缺的原材料,据市场调研公司TrendForce的数据,乌克兰供应70%高纯度氖气,俄罗斯的钯产量约占全球40%。因此俄乌争端对芯片价格造成扰动。在目前全球缺芯仍未缓解的背景之下,俄乌危机可能将进一步加剧缺芯问题。

4)供应链效率下降:多家国际知名船公司宣布暂停在俄罗斯的货运服务,英国、加拿大和欧盟部分国家宣布禁止俄船舶入港,港口物流瘫痪风险逐渐扩大,出口将面临无法交付或延迟交付的风险。海运和空运的价格已经大幅上涨。国际航运商会(ICS)2021 年发布的海员劳动力报告报告称,目前海员劳动力中,俄罗斯人占198123名(10.5%),而乌克兰占76442名(4%)[26]。空运方面,俄罗斯向36个国家关闭了领空,这意味着空运燃油成本上升,国际航线运费暴涨,运输单效下降。除了运输成本上升,将7家银行剔除出SWIFT系统还会带来跨国贸易的交割清算效率降低。

对发达国家:加剧滞胀压力

冲突和制裁会给全球经济带来“滞胀”效应。经济合作与发展组织OECD预测,俄乌冲突将使今年全球经济增长将下降 1 个百分点以上,而全球通胀总体上可能会上升约 2.5%[27]。英国国家经济社会研究院NIESR的预测基本一致,预计全球到2023年,GDP累计下降1%,CPI累计上升5%[28]。

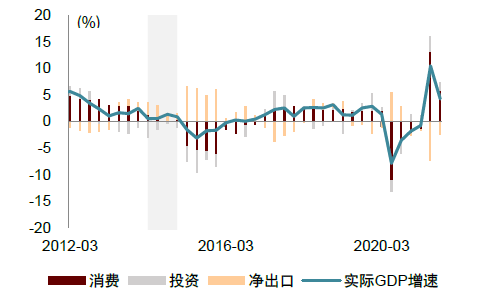

“滞”的方面,体现在增加全球经济前景不确定性,不利经济增长。2020年新冠疫情以来,全球经济复苏本就不平衡、不充分,美国复苏较快甚至过热,新兴市场国家较乏力,俄乌冲突对各国经济复苏均可能造成拖累,并加剧不平衡局面。此外,俄乌局势扰乱全球供应链,加大供给收缩,金融条件收紧,使得企业风险偏好下降,抑制资本开支扩张。

“胀”的方面,体现在:

► 政治安全在政策制定中的重要性上升,军费开支增加,资源分配扭曲,加剧供给不足。俄乌冲突让欧洲人意识到增加军费的必要性。据英国广播公司等2月27日报道,[29] 德国总理舒尔茨在德国议会的一次紧急会议上宣布,德国国防军将获得1000亿欧元的专项资金用于国防现代化,同时从今年开始大幅增加军费支出,到2024年德国每年的国防开支将至少达到本国GDP的2%(过去五年均值1.2%)。

► 冲突升级或令全球供应链瓶颈恶化,能源和粮食供给进一步萎缩。疫情下供给短缺加上需求回暖,全球通胀压力显著上升,美国、英国、欧元区、巴西、墨西哥都存在通胀高企的压力。而能源和粮食价格上升进一步加大通胀压力,此时央行货币政策面临更大的挑战,尤其是欧元区和部分大宗商品进口国压力更大。

风险敞口主要分布在能源、粮食、金属等行业,欧洲国家(德国、荷兰)滞胀压力较大。

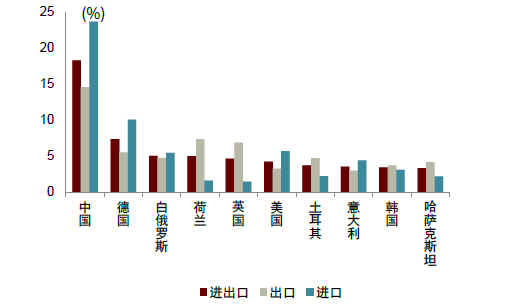

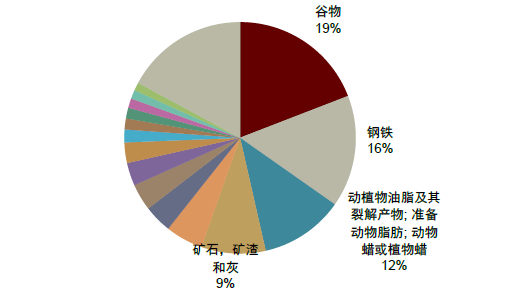

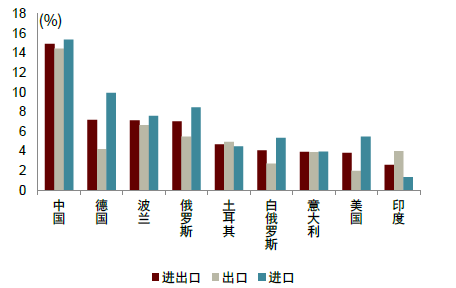

► 进出口总体情况:俄罗斯能源出口占比超过40%,其前五大贸易伙伴为:中国、德国、白俄罗斯、荷兰、英国(图表22-23)。乌克兰主要出口谷物(占比19%)、钢铁(16%)、棕榈油(12%)和矿石(9%)。其前五大贸易伙伴为:中国、德国、波兰、俄罗斯和土耳其(图表21-24)。

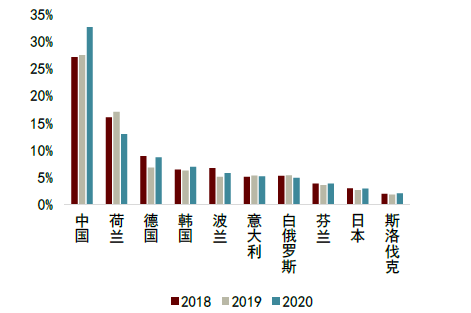

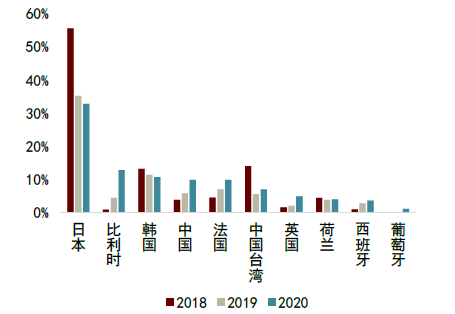

► 能源贸易:原油出口方面,俄罗斯的前十大贸易伙伴为东北亚国家(中国、日本、韩国)和欧盟国家(荷兰、德国、波兰、意大利、芬兰和斯洛伐克)。天然气出口方面,俄罗斯的前十大贸易伙伴为东北亚国家(日本、韩国、中国、中国台湾)和欧盟国家(比利时、法国、英国、荷兰)。焦炭出口方面,俄罗斯的前十大贸易伙伴为东北亚国家(中国、韩国、日本)和欧盟国家(土耳其、荷兰、波兰、德国)(图表25-27)

图表21:俄罗斯出口结构(2021年)

资料来源:万得资讯,中金公司研究部

图表22:俄罗斯前十大贸易伙伴(2020年)

资料来源:UN Comtrade Database,中金公司研究部

图表23:乌克兰出口结构(2020年)

资料来源:UN Comtrade Database,中金公司研究部

图表24:乌克兰前十大贸易伙伴(2020年)

资料来源:UN Comtrade Database,中金公司研究部

图表25:俄罗斯原油出口前十大贸易伙伴

资料来源:UN Comtrade,中金公司研究部

图表26:俄罗斯天然气出口前十大贸易伙伴

资料来源:UN Comtrade,中金公司研究部

图表27:俄罗斯煤炭出口前十大贸易伙伴

资料来源:UN Comtrade,中金公司研究部

对欠发达国家:粮食供给短缺加剧动荡

在新冠疫情爆发影响粮食生产的背景下,冲突和制裁使得全球粮食安全形势愈发严峻,或加剧社会动荡。

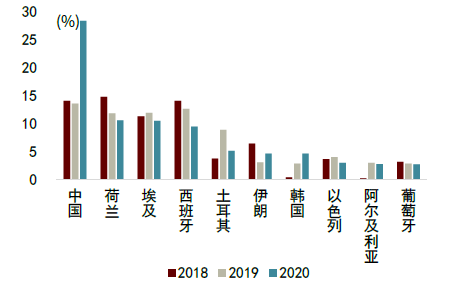

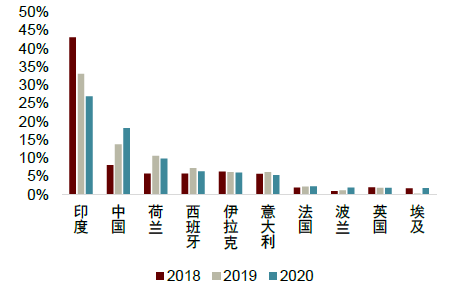

► 俄乌粮食出口占比大,且贸易对象不乏南亚、东南亚和中东北非的欠发达国家。乌克兰小麦出口向南亚和东南亚国家(印度尼西亚、孟加拉、巴基斯坦、菲律宾)和中东北非国家(埃及、土耳其、摩洛哥、突尼斯、也门、黎巴嫩)等国家较多,乌克兰玉米出口向东北亚国家(中国、韩国)、欧盟(荷兰、西班牙、葡萄牙)和中东北非(埃及、土耳其、伊朗、以色列、阿尔及利亚)国家较多,乌克兰葵花籽油出口向印度、中国、欧盟国家(荷兰、西班牙、意大利、法国、波兰、英国)和中东北非国家(伊拉克、埃及)比较多(图表28-31)。

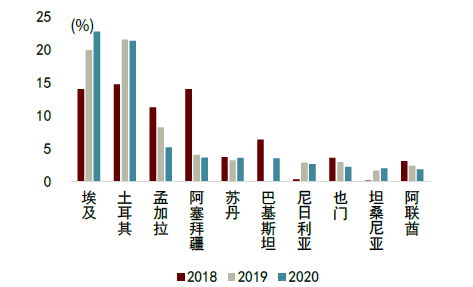

► 俄罗斯小麦出口向中东北非(埃及、土耳其、阿塞拜疆、苏丹、尼日利亚、也门、坦桑尼亚、阿联酋)国家和南亚国家(孟加拉、巴基斯坦)较多(图表30)。

► 在新冠疫情爆发影响粮食生产的背景下,全球粮食安全形势愈发严峻。联合国世界粮食计划署与粮农组织去年共同发布的《严重粮食不安全热点地区早期预警分析》提到,全球濒临50年来最严重的粮食危机,至少25个国家面临严重饥荒风险,主要集中在非洲地区。[30]

若俄乌冲突持续,导致粮食供给受影响,或导致贫困国家经济混乱和社会动荡。

图表28:乌克兰小麦出口前十大贸易伙伴

资料来源:UN Comtrade,中金公司研究部

图表29:乌克兰玉米出口前十大贸易伙伴

资料来源:UN Comtrade,中金公司研究部

图表30:俄罗斯小麦出口前十大贸易伙伴

资料来源:UN Comtrade,中金公司研究部

图表31:乌克兰葵花籽油出口前十大贸易伙伴

资料来源:UN Comtrade,中金公司研究部

债务违约风险

当前制裁尚不足以引发全面金融危机,有以下三方面原因:

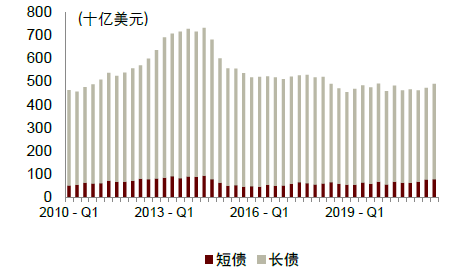

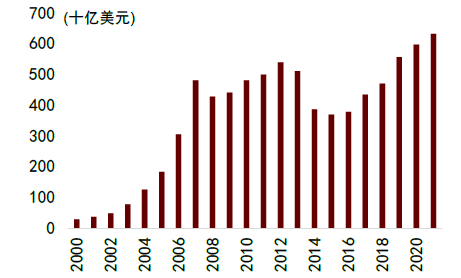

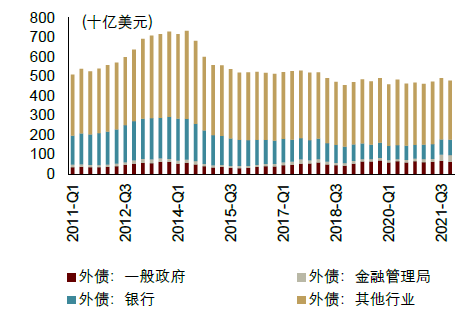

► 俄罗斯债务总量规模不大:外债方面,截止2021年末,俄罗斯共有4782亿美元外债,其中短债(小于1年到期外债)规模777亿美元;长债规模4120亿美元(图表32)。短债规模小于俄罗斯央行外汇储备总额(6306亿美元)(图表35),若无金融制裁压力,短债违约压力不大。

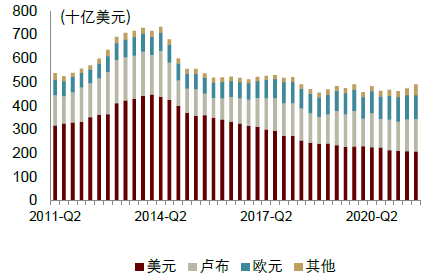

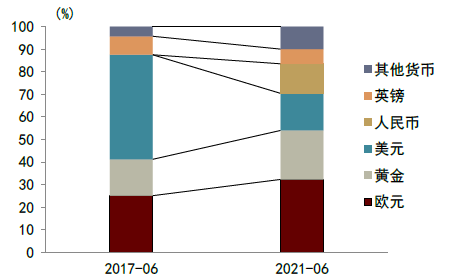

► 从债务分布来看,近年来俄罗斯外债去美元化趋势明显。从2015Q1到2021Q3,美元外债占比从66.7%下降至42.4%,欧元外债占比从11.5%上升至20.4%,其他货币外债占比从3.6%上升至9.1%。从持有对象看,63%以上为除政府银行外的其他部门(图表36)。这表明俄罗斯已为美国的制裁做了一定准备。

► 外汇储备方面,近年来俄罗斯央行的外汇储备正从以美元为主转向以欧元、人民币与黄金为主,并自2018年初开始大幅出售和削减美债。截止2021年末,俄罗斯外汇及黄金储备总计 6306亿美元(图表36)。从币种结构看,2017年6月,俄罗斯央行外汇储备中,占比前三的货币为美元(46.3%)、欧元(25.1%)、黄金(16.1%)。而到2020年6月,占比前三的货币是欧元(32.3%)、黄金(21.7%)和美元(16.4%),人民币占比为13.1%(图表35)。

但是,SWIFT制裁引发市场对俄罗斯债务违约担忧。考虑到欧美对俄央行制裁的影响,俄罗斯可自由动用的外汇储备约3235亿美元,且主要为黄金、人民币和其他货币,这引发市场债务违约担忧。根据俄新社报道,俄罗斯财长称,由于俄罗斯政府和央行的海外外汇账户遭到制裁冻结,美元息票支付有可能到不了债券持有人手里。当前,美国财政部已确认,至少在5月底之前,不禁止俄罗斯偿付美元债。[31]俄罗斯债务违约风险短期有所缓解,后续仍需关注制裁情况。

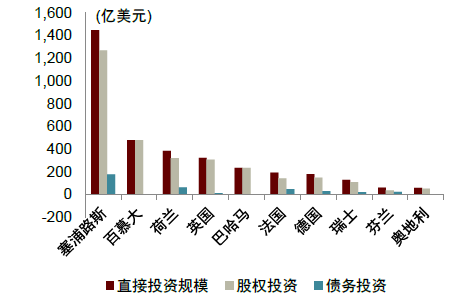

欧洲国家中,荷兰、德国、法国债务敞口较大:

► 直接投资:各国对俄罗斯直接投资方面,2020年,俄罗斯GDP为1.48万亿美元,各国对俄罗斯直接投资存量为0.45万亿美元,与俄罗斯GDP比重为30.41%。其中,股权投资规模为0.40万亿美元,在直接投资中占比88%;债务融资规模0.04万亿美元,占比12%。全世界范围内,规模排名前三的国家为塞浦路斯、百慕大、荷兰。欧洲范围内,规模排名前五的国家为塞浦路斯、荷兰、英国、法国和德国(图表38)。俄罗斯对各国直接投资方面,2020年,各国对俄罗斯直接资存量为0.38万亿美元,占GDP比重为30.41%。其中,股权投资规模为0.37万亿美元,在直接投资中占比97%;债务融资规模0.01万亿美元,占比3%。全世界范围内,规模排名前三的国家为塞浦路斯、奥地利、荷兰。欧洲范围内,规模排名前五的国家为塞浦路斯、奥地利、荷兰、瑞士和德国(图表39)。

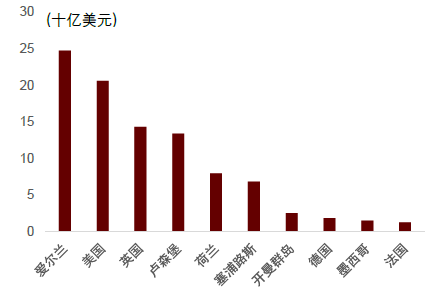

► 组合投资:各国对俄罗斯组合投资方面,2020年,各国对俄罗斯组合投资存量为2559.25亿美元,与俄罗斯GDP比重为17.31%。其中,权益投资规模为1693.51亿美元,在组合投资中占比66%;债券融资规模865.74亿美元,占比34%。全世界范围内,规模排名前三的国家为爱尔兰、美国和英国。欧洲范围内,规模排名前五的国家为卢森堡、荷兰、塞浦路斯、德国和法国(图表37)。俄罗斯对外组合投资规模较小,2020年存量为1078.74亿美元,占GDP比重为7%。

► 其他投资:2020年,各国对俄罗斯其他投资存量为2479.26亿美元,占GDP比重为16.77%。其中,贷款存量总计1563.52亿美元,在其他投资存量中占比63%。根据BIS的统计,截止2021Q3,外国银行对俄罗斯索赔额总计1214.7万亿美元,索赔额排名前五的国家为:意大利(253.1万亿美元)、法国(251.6万亿美元)、奥地利(175.1万亿美元)、美国(146.7)万亿美元)和日本(95.6万亿美元)。[31]

图表32:俄罗斯外债中短债规模较小

资料来源:Bloomberg,中金公司研究部

图表33:俄罗斯外债中美元占比降低

资料来源:Bloomberg,中金公司研究部

图表34:俄罗斯央行外汇储备(以美元计价)

资料来源:万得资讯,中金公司研究部

图表35:俄罗斯国际储备构成

资料来源:万得资讯,中金公司研究部

图表36:俄罗斯外债中除政府银行外,其他行业占比高

资料来源:Haver,中金公司研究部

图表37:对俄罗斯投资组合规模排名前十的国家

资料来源:Haver,中金公司研究部

图表38:对俄罗斯直接投资规模排名前十的国家

资料来源:IMF,中金公司研究部

图表39:俄罗斯对外直接投资规模排名前十的国家

资料来源:IMF,中金公司研究部

四、制裁对金融市场的影响

俄乌谈判继续进行,资产价格反映何种信号?

在《对俄制裁升级影响几何》中,我们已讨论过SWIFT制裁和供应链中断对中国经济、通胀的影响,认为俄乌冲突对中国的直接影响不大,更应关注大宗商品价格带来的通胀影响。随着俄乌冲突范围扩大,商品运输、供应链受损,市场通胀预期恶化。随着3月7日后俄乌谈判继续进行、土耳其积极促使和平谈判,资本市场情绪一度有所修复,但3月17日以来,随着欧洲态度更为强硬、美国公布新一轮对俄制裁、以及俄罗斯反制加码,大宗涨价与通胀预期再度升温。具体看:

► 油价波动仍大,担忧犹存

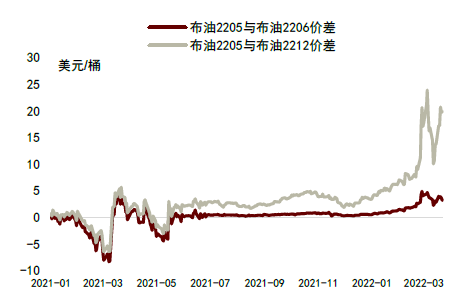

1)从期货市场来看,俄乌冲突后,市场预期油价先升、后落、再回升。

从2月18日乌东居民撤离到3月7日第三轮谈判,布伦特原油期货收盘价大涨38%,3月7日盘中一度突破139美元/桶。

随着第三轮谈判的开启,白俄罗斯与土耳其积极斡旋,俄乌双方以视频方式开展了系列沟通并成立了工作组,并在“关键”条款上取得进展,同时德国、法国表态不会暂停从俄能源进口,市场对欧洲能源危机的担忧有所环节,布油收盘价一度回落23%至3月16日的98美元/桶。

随着3月17日以来,美国对乌克兰军事援助加大,23日俄罗斯表示“不友好”国家应该以卢布支付俄罗斯天然气价格,且里海管道财团(CPC)的一条主要管道因风暴关闭石油出口,引发市场对俄罗斯中断部分能源供应的担忧,3月25日白宫公布新一轮制裁,限制俄央行使用黄金储备,截至3月25日,油价再度上涨23%重回120美元/桶以上。

从不同期限布油期货价差变化来看,布油2205与布油2206、布油2212价差迅速扩大,反映市场的短期担忧升温(图表40)。

2)从期权市场来看,近期(3月16号以来)市场预期油价中枢上移,尾部风险加大。从5月22日到期的布伦特原油期权市场隐含的原油价格来看来看,行权价格分布右移,3月25日的行权价格中值为120.9美元/桶,较3月16日上升17.4元/桶。且尾部风险明显上升,有1%的投资者认为油价有可能达到150美元/桶(图表41)。

图表40:布油期货价差走势回落

资料来源:万得资讯,中金公司研究部

图表41:3月25日布油期权隐含价格分布

资料来源:彭博,中金公司研究部

注:横坐标表示宽度为5的价格区间,如100表示行权价格处于[100,105),坐标轴末端表示尾部风险,即140表示行权价格处于140以上

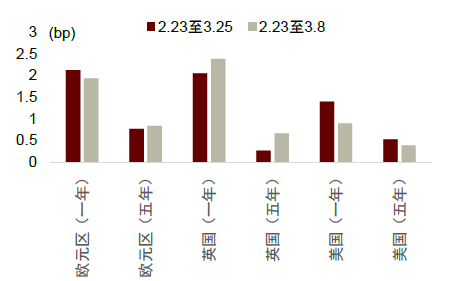

► 通胀预期方面,市场对通胀的担忧主要在短期,且欧元区通胀预期远高于美国:

通胀预期和油价走势密切相关:俄乌冲突后,先升、后落、再回升,且通胀主要在短期

3月8日,拜登签署行政命令禁止从俄罗斯进口新的石油、某些石油产品、液化天然气和煤炭,9日国会通过了暂停从俄罗斯进口能源的相关法案,通胀预期增长至较高点。后随着德国、法国积极促谈,俄乌谈判进展顺利,通胀预期下降。近一周内(3月13日到3月20日)欧元区和英国的一年期通胀掉期利率下降了1.66、1.76个百分点,五年期远期掉期利率下降了0.66、0.44个百分点。美国通胀预期仍有上涨,一年期通胀掉期利率近五天内上涨了0.06个百分点。

但随着近期谈判进展不及预期、西方加大制裁、石油管道因风暴关闭引发供给担忧,原油价格上涨,通胀预期又有所抬升,在欧元区、美国超过了3月8日高点(图表42)。截至3月25日,欧元区、英国、美国的一年期通胀掉期利率分别为6.26%、9.20%和5.98%,相比俄乌冲突发生前(2月23日)分别上涨2.13、2.05和1.40个百分点,反映了市场预期俄乌冲突将加剧通胀风险。截止3月25日,欧元区、英国、美国的五年期远期掉期利率分别为3.19%、5.19%和3.67%,相比上月分别上涨0.77、0.27和0.53个百分点,总体来看,一年期通胀掉期利率涨幅均高于五年期远期掉期利率,反映市场对通胀的担忧主要在短期,而非长期。

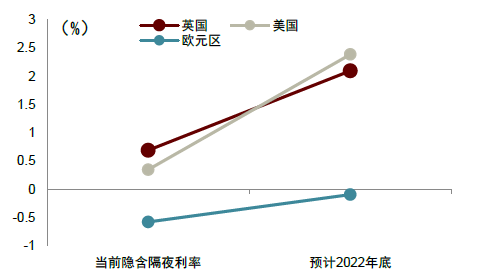

► 货币政策方面,市场的加息预期明确,预计2022年底利率将有大幅提升。俄乌冲突带来的不确定性和大宗商品价格高涨,使得各国面临较大的通胀压力,进而增强了加息压力,预计到2022年底,欧元区和英国的隔夜指数掉期利率(OIS)将分别增长0.49和1.41个百分点达到-0.09%和2.10%,美国的联邦基金期货利率将增长2.04个百分点达到2.39%(图表43)。

图表42:通胀预期变化(一年期、五年期通胀掉期利率)

资料来源:彭博,中金公司研究部

图表43:利率预期变化

资料来源:彭博,中金公司研究部

注:2022年3月25日预测,2022年底表示2022年最后一次会议后。欧元区、英国的隐含隔夜利率根据隔夜指数掉期(OIS)计算,美国的隐含隔夜利率根据联邦基金期货计算

市场避险情绪上升,新兴国家金融风险上升

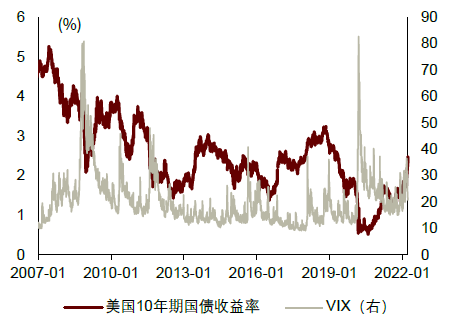

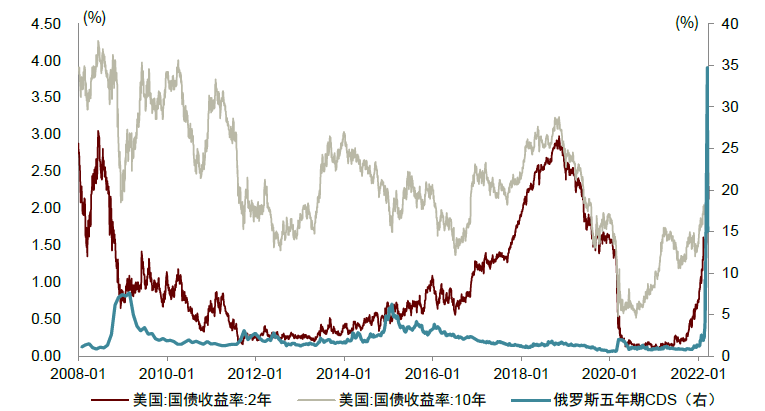

世界银行提示,俄外债偿付压力可能传染到更多金融机构,导致市场流动性风险上升。目前发达国家流动性尚可,后续仍需继续观察风险扩散情况。此次制裁的重要特征是联合制裁,由于制裁已经涉及限制一部分俄罗斯存留在海外的外汇储备的使用,并禁止了俄罗斯部分实体在美国和欧元区市场的融资,所以俄罗斯主权债务和部分外债偿付有一定的压力。目前已经看到FRA-OIS利差和VIX指数(图表44-45)的上升,但此次上升幅度远不及2008年次贷危机和2010年欧债危机时期。2月中至3月1日,受避险情绪升温影响,2年期和10年期美国国债收益率均下降30bp左右,但美国CPI再创新高、联储首次加息、鲍威尔表态必要时仍会加息50BP,截至3月25日,10年美国国债收益率已接近2.5%。同时,俄罗斯违约风险升温,五年期CDS利率一路飙升至3月18日的1500.075,信用风险大幅攀升(图表46)。

图表44:FRA-OIS利差小幅抬升

资料来源:Bloomberg,中金公司研究部

图表45:俄乌冲突后市场避险情绪升温

资料来源:万得资讯,中金公司研究部

图表46:美债收益率和俄罗斯五年期信用违约互换利率

资料来源:Bloomberg,万得资讯,中金公司研究部

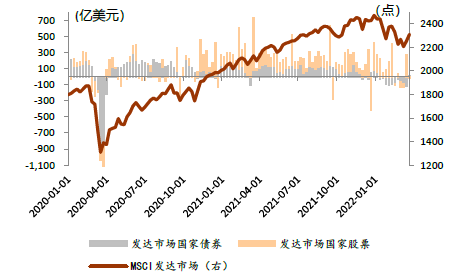

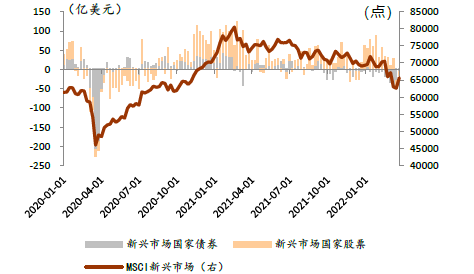

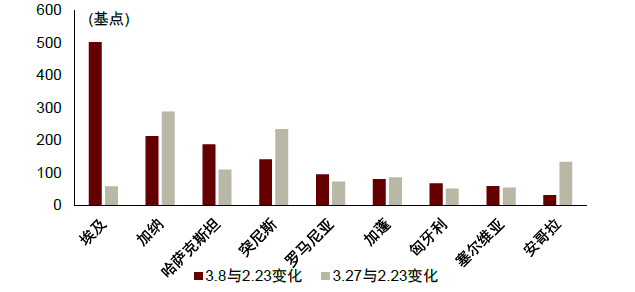

尽管发达国家流动性短期无虞,但在美联储货币紧缩的背景下,俄罗斯债务违约风险上升,可能导致投资者信心下降,避险情绪上升,部分新兴国家金融风险上升。自2月23日起,新兴市场国家债券市场资金均呈现流出态势且不断扩大,3月3日-3月9日流出量最大达到41.07亿美元,最近一周(3月17日-3月23日)流出态势有所减弱(5.52亿美元),略低于2月17日-2月23日的水平(6.54亿美元)(图表47-48)。五年期CDS利率上升幅度最高的十个新兴国家为:埃及、加纳、哈萨克斯坦、突尼斯、罗马尼亚、加蓬、匈牙利、塞尔维亚和安哥拉(图表49)。

图表47:发达市场国家资金流向

资料来源:EPFR,Bloomberg,中金公司研究部

图表48:新兴市场国家资金流向

资料来源:EFPR,Bloomberg,中金公司研究部

图表49:2月23日以来部分国家五年期CDS利率变化

资料来源:Bloomberg,中金公司研究部

注:俄罗斯3月18日与2月23日变化数值缺失

长期看,安全资产的分散性或更受重视

1972年布雷顿森林体系后,美元取代黄金成为世界货币。从功能来看,货币具有价值尺度、流通手段、结算手段、价值储藏四大功能。在当前背景下:

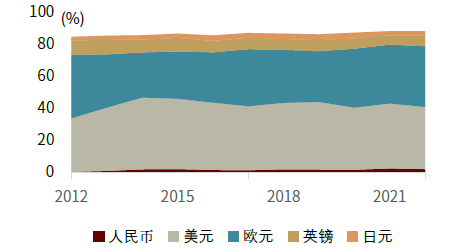

► 流通手段方面,作为全球货币,美元是石油等大宗商品合约的支付货币。但是,随着伊朗、俄罗斯等大宗商品国家受到制裁,各国能源需求替代渠道有限,纷纷寻求其他渠道绕开美国维持双边能源贸易。2019年以来,美元和欧元在支付货币中份额差距有所缩小,从10.53%降低到1.06%(图表50)。

► 结算手段方面,随着科技的发展,现金使用下降,线上支付增加,结算系统的重要性越发上升。全球货币结算体系中,SWIFT和CHIPS重要性不言而喻。前者是报文系统,大大提高银行间支付的安全性和效率,后者是美国的全球美元货币结算系统,构成美元体系的重要一环。

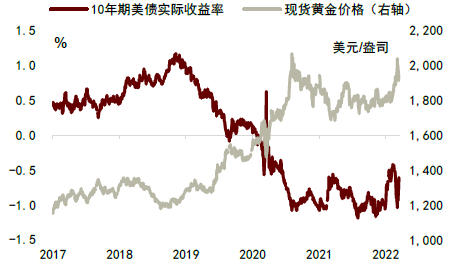

► 价值储藏方面,历次危机,美联储增加货币供给,美元的购买力在下降,投资者购买黄金等商品抗通胀的驱动力在上升。历史上,10年期美债收益率与黄金现价呈现明显的负相关关系。2020年以来,10年期美债实际收益率转负并长期维持负值,黄金现价一路走高(图表51)。

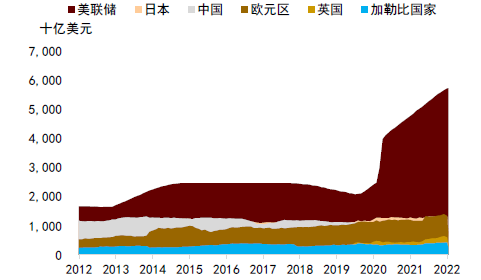

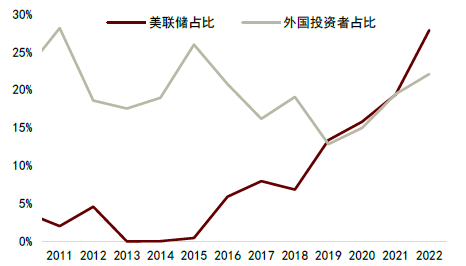

投资者正在反思安全资产的分散性。环球同业银行金融电讯协会(SWIFT)数据显示,截至2022年1月,美元仍然是在贸易融资、支付和外汇交易中排名全球第一的货币。动态来看,作为贸易融资货币,美元仍然具有绝对性优势;作为支付货币,欧元的份额与美元份额逐渐缩小(图表50)此外,美国国债的持有者分散化特征明显,美联储已替代中国和日本成为最大购买者。从2020年1月到2022年1月,美联储的美债增持量是日本的3.6倍,中国的4.3倍(图表52-53)。

图表50:前五大支付货币占比

资料来源:万得资讯,中金公司研究部

图表51:美债实际收益率与黄金价格反向变动

资料来源:万得资讯,中金公司研究部

图表52:美联储成为美债最大增持者

资料来源:万得资讯,中金公司研究部

图表53:10年美债拍卖分配金额占比

资料来源:万得资讯,中金公司研究部

此文章为转载文章,不代表柚知新闻官方看法,版权归属于原作者,来源:财联社 – 要闻